© Groupe ADF

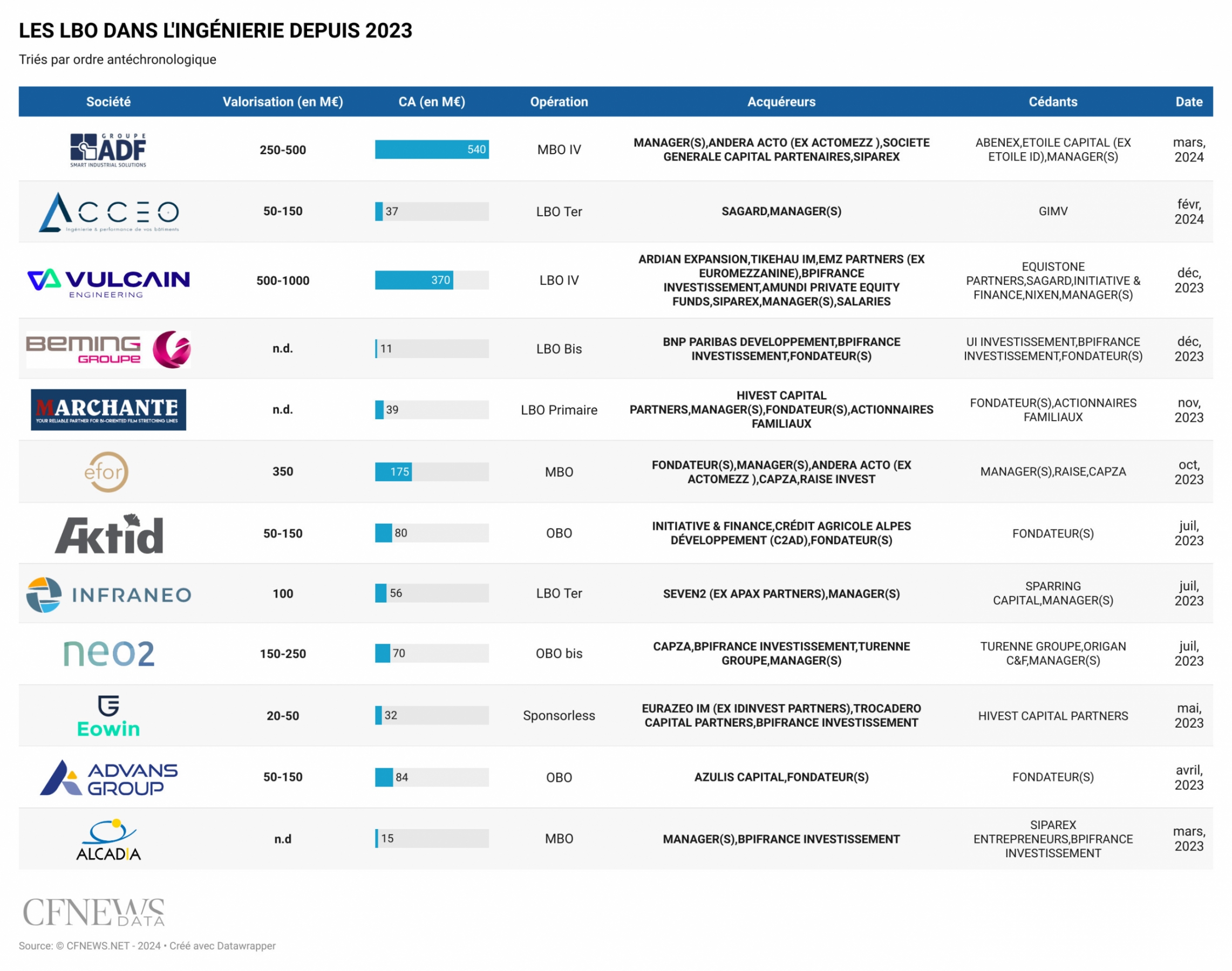

C’est l’heure des retrouvailles entre Andera Acto et ADF. L’ingénieriste marseillais avait déjà vécu un cycle de 2014 à 2018 avec le spécialiste du sponsorless, qu’il a troqué contre Abénex en 2018 pour une valorisation de 240 M€. Cinq ans plus tard et après avoir surmonté la crise sanitaire qui a retardé son plan de développement, puis accéléré ces dernières années sur les build-up, ADF refond son tour de table à nouveau en gardant les mêmes équilibres. Pour une valorisation entre 300 et 400 M€, Acto apporte un ticket majoritairement obligataire de 50 M€ via son fonds Acto IV et le cinquième millésime en cours de levée. Il est rejoint par Société Générale Capital Partenaires, présent au capital de l’ETI depuis son spin-off de Gaz de France en 2007 via Etoile ID, et le fonds France Nucléaire géré par Siparex. L’attelage financier met la main sur environ 20 % du capital, le management mené par Marc Eliayan restant largement maître de son destin. Un dette senior en trois tranches est apportée par un pool de banques et de fonds de dette privée pour la tranche C pour un montant oscillant autour de 3 fois l’Ebitda compris entre 35 et 40 M€.

540 M€ de chiffre d’affaires

Proposant des solutions d'ingénierie axées sur la production et la maintenance, ADF a réussi à diversifier sa clientèle historiquement concentrée sur la pétrochimie pour adresser l’aéronautique, notamment grâce à l’acquisition de Latécoère Services en 2016, qui l’a fait doubler de taille pendant la première ère Acto. Il s’est également positionné sur la santé et bien-être, avec le rachat du spécialiste de l'extraction de parfums et arômes de matières premières Tournaire en 2021, et s’est tout récemment renforcé sur le nucléaire avec le rachat de l’activité de maintenance nucléaire d’Engie Solution. De quoi élargir le périmètre du groupe présidé par Marc Eliayan qui a généré 540 M€ de chiffre d’affaires en 2023, dont 120 M€ à l’international.

Objectif 1 Md€ en 2030

ADF vise aujourd’hui le palier d’1 Md€ pour le prochain cycle en reproduisant la même recette éprouvée. « La nouvelle feuille de route s’inscrit dans la continuité avec une accélération de la croissance externe, notamment sur de nouvelles zones géographiques en Amérique du Nord et Europe Centrale et le renforcement de l’expertise en industrie nucléaire qui offre d’importants réservoirs de croissance », résume Xavier Buisson, directeur d’investissement d’Andera Acto. Employant 4000 collaborateurs sur quatre continents, le groupe ADF s’est imposé sur sa niche de marché où opèrent des ETI familiales comme Ponticelli ou Ortec ou l’ancienne filiale d’Engie Endel reprise en 2021 par Altrad.

.jpeg)