© Africa Communications Media Group

Communication : Africa Communications Media Group / Marco (Afrique du Sud / Allemagne)

Forte de 10,6 M€ de revenus en 2020, l’agence de communication espagnole Marco s’empare de 51 % du capital d’Africa Communications Media Group (ACG), co-fondé (et dirigé depuis lors) par la congo-rwandaise Mimi Kalinda en 2015 à Johannesbourg. Grâce à ce rachat, réalisé sur fonds propres et dont le montant n’a pas été divulgué, l’entreprise madrilène se renforce sur le continent, où elle réalise désormais 15 % de son chiffre d’affaires. Se présentant comme un pionnier de la « transcendance des frontières » - nouveau paradigme de la communication - le groupe fondé et dirigé par le belge Didier Lagae depuis 2002 se spécialise dans la promotion des pays, la création de marques et la gestion de la réputation. Ses quelque 200 employés (dont plus de 160 consultants) se répartissent entre son siège à Madrid et douze autres bureaux, en Europe (Barcelone, Paris, Lisbonne, Bruxelles, Milan et Berlin), mais aussi en Amérique du Nord et du Sud (Miami, Mexico, Bogota, Lima, São Paulo) et en Afrique (Casablanca), sans oublier trois autres bureaux affiliés dans le monde. Cette prise de participation majoritaire dans ACG constitue donc une première incursion en Afrique subsaharienne. Outre son adresse principale dans la capitale sud-africaine, la cible dispose quant à elle de bureaux à Abidjan et à Nairobi, et peut s’appuyer sur des partenaires de longue date à Kigali, Harare et Lagos, ainsi que sur plusieurs bureaux affiliés dans une quarantaine d’autres pays africains. Représentant la plus grande agence à capitaux africains travaillant pour des clients internationaux sur l'ensemble du continent, ACG entretenait déjà des relations avec Marco depuis de nombreuses années, en particulier pour des campagnes en faveur de clients institutionnels liés à l'Union Européenne. Les deux agences de relations publiques avaient par exemple collaboré dans le cadre de la COP22 qui s’était tenue à Marrakech en 2016. Avec ce rapprochement capitalistique, elles espèrent tirer profit des opportunités portées par le secteur du marketing et de la communication en Afrique, dont le poids a été évalué à 9 Md€ (10 Md$) en 2019, mais également de celui du tourisme (dont la croissance est estimée à 34,8 % en 2022), qui devrait alimenter la demande toujours plus forte en matière de promotion des pays africains comme destinations touristiques de premier choix.

Produits industriels & Automobile : Sealynx International / Mutares / Groupe GMD (France / Allemagne / Maroc / Roumanie / Algérie)

Sealynx International, fabricant et fournisseur tricolore de joints automobiles statiques et dynamiques, qui possède des sites de production en France (à Charleval, dans l’Eure), en Roumanie (à Pitesti), au Maroc (à Tanger) et une joint-venture en Algérie (à Oran), quitte le Groupe Mécanique Découpage (Groupe GMD) pour intégrer le portefeuille de la société d’investissement allemande cotée Mutares (voir fiche opération sur CFNEWS). Cette dernière, spécialisée dans les retournements et situations spéciales, met ainsi la main sur une entreprise ayant réalisé environ 65 M€ de chiffre d’affaires en 2020 avec plus de 700 personnes. Cette acquisition (la douzième de l’année) lui permettra de combiner le savoir-faire du fabricant de solutions d’étanchéité en caoutchouc et en thermoplastique pour les voitures particulières et les véhicules commerciaux, avec celui de SFC Solutions - fruit du rachat par Mutares, en juillet 2020, de plusieurs activités de Cooper Standard en Pologne, Italie, Espagne et Inde. Le Groupe GMD (816 M€ de revenus en 2020 avec 5 590 salariés) a repris en 2013 la filiale marocaine de l'équipementier automobile en difficulté Sealynx, qui employait 200 salariés à Tanger. C’est en 2017 que la JV Sealynx Automotive Algeria a vu le jour, à l’initiative de Sealynx International et de ses partenaires locaux, à savoir l’industriel Taleb Abdelatif, associé-gérant de Joktal (société algéro-allemande spécialisée dans le domaine de la plasturgie depuis 1999), Palpapro, producteur pharmaceutique fondé par la famille Belarbi, et la société algérienne Saida, créée en 2007, représentante des marques Citroën, DS et Scania et filiale du Groupe international Bernard Hayot (GBH).

Matières premières, Hydrocarbures & EnR : concessions de Waha / TotalEnergies / ConocoPhilipps / Hess (Libye / France)

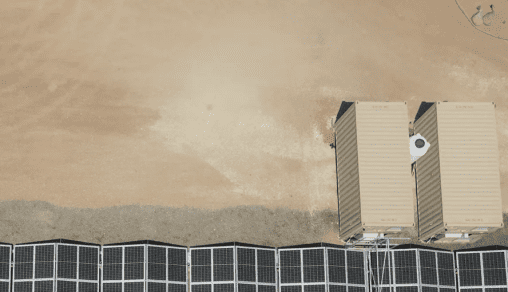

La major cotée française TotalEnergies porte sa participation dans les six concessions pétrolières de Waha, situées dans le bassin de Sirte en Libye, de 16,33 % à 20,41 %. Conjointement avec son confrère américain ConocoPhillips, qui contrôlait une portion égale du capital, elle vient en effet de finaliser l’acquisition de la part de 8,16 % détenue par l’entreprise new-yorkaise Hess Corporation (voir fiche opération sur CFNEWS INFRA). À l’occasion du Libya Energy & Economy Summit, qui se tient ces lundi et mardi à Tripoli (première conférence économique organisée depuis dix ans en Libye), elle a confirmé son intention de développer les capacités de production des concessions de Waha, en particulier le projet de North Gialo d'une capacité de 100 kb/j. Objectif pour les parties prenantes : contribuer à l’objectif national de restaurer la production de pétrole du pays pour atteindre deux millions de barils par jour, tout en investissant dans des projets de réduction du brûlage du gaz sur les champs pétroliers pour alimenter en gaz des centrales électriques. TotalEnergies était devenu actionnaire des cibles en mars 2018, en s’emparant de Marathon Oil Libya Limited (MOLL), une filiale à 100 % du texan Marathon Oil Corporation.

Parallèlement, la société d’hydrocarbures s’engage à alimenter le réseau d’électricité libyen en énergies vertes : elle a signé dans cette optique un accord avec la compagnie nationale d'électricité, portant sur le développement de projets solaires photovoltaïques d'une capacité totale de 500 mégawatts. Son P-dg, Patrick Pouyanné, a déclaré que son groupe « tire ainsi parti de sa position de leader dans cette région où sont produits les hydrocarbures les moins coûteux, pour poursuivre son développement dans l’électricité renouvelable. Ces accords illustrent le modèle de développement durable de TotalEnergies, une compagnie multi-énergies mondiale qui accompagne les pays producteurs dans leur transition énergétique ». Implanté depuis 1954 en Libye, le géant français s’y consacrait essentiellement jusqu’à présent sur l’exploration et la production de pétrole offshore et onshore.

Fonds & Environnement : Climate Investor Two / Climate Fund Managers / Fonds néerlandais pour le climat et le développement (Afrique / Pays-Bas)

Et un de plus : la mobilisation de ressources nécessaires à l’action climatique par les gestionnaires de fonds connaît actuellement un emballement spectaculaire. Le fonds néerlandais Climate Fund Managers (CFM) lève 591 M€ (675 M$) pour le premier closing de son véhicule Climate Investor Two (CI2), destiné à financer des projets verts en Afrique, dans les secteurs de l'eau, de l'assainissement, de la biodiversité et de l'énergie. Visant une enveloppe finale de 875 M€ (1 Md$), CI2 est une initiative de financement mixte, créée en partenariat avec le Fonds néerlandais pour le climat et le développement (DFCD), qui fournira à la fois l'expertise, la technologie et le financement pour les projets d'atténuation et d'adaptation au changement climatique. Parmi les projets soutenus figurent l’installation de deux cents systèmes de dessalement à énergie solaire dans le comté de Kitui, au Kenya, pour lutter contre le stress hydrique (en partenariat avec le DFCD et Solar Water Solutions, fournisseur finlandais de systèmes de dessalement à énergie solaire), ainsi que le développement d'une ferme de varech sur la côte namibienne, près de la ville portuaire de Lüderitz. Représentant un coût de 53 M€ (60 M$), qui sera apporté par Namibia Infrastructure Development and Investment Fund, géré par le fonds local Eos Capital, cette initiative permettra d'absorber le CO2 rejeté dans la nature, et ainsi de restaurer les écosystèmes marins.

Bourse - Infrastructures télécoms : MTN / IHS Towers (Afrique du Sud / Maurice)

Coté sur le New York Stock Exchange depuis octobre dernier (relire bulletin #151), IHS Towers, premier gestionnaire de tours télécoms du continent africain, acquiert une participation de 70 % dans 5 709 tours de son principal actionnaire, MTN, en Afrique du Sud, en contrepartie de 363 M€ (412 M$). Les 30 % restants seront contrôlés par un consortium Broad-Based Black Economic Empowerment (B-BBEE, « émancipation économique à large échelle des Noirs »). Selon les termes de l’accord, l’opérateur panafricain basé à Maurice et dirigé par Sam Darwish fournira le « Power-as-a-Service » (PaaS) sur l’ensemble du portefeuille de MTN, soit environ 12 800 sites à travers le pays. La valeur totale de la transaction s'élève à 367 M€ (6,4 MdZAR). Les actifs acquis et la fourniture de PaaS devraient générer au total 194 M€ (220 M$) de revenus et 71 M€ (80 M$) d’Ebitda, au cours de la première année complète d’exploitation (sur la base du taux de change actuel). Possédant plus de 30 500 tours dans sept pays d’Afrique (Nigeria, Côte d’Ivoire, Cameroun, Zambie, Rwanda, et désormais Afrique du Sud et Égypte, grâce à un tout récent partenariat avec Egypt Digital Company for Investment) le numéro quatre mondial du secteur est également présent au Brésil, au Pérou, en Colombie, au Koweït, et compte s’installer prochainement en Arabie saoudite. Après une année difficile du fait de la pandémie, il vient d’enregistrer une croissance de 21,2 % de son chiffre d’affaires au second trimestre. Désireux de vendre une partie de son parc d'infrastructures passives, MTN a amorcé le processus de cession en 2020, avec le lancement d'un appel à manifestation pour 13 000 tours télécoms, et l'engagement de Citigroup Global Markets et Standard Bank en tant que conseillers financiers. Si l’accord avec IHS Towers aboutit, près de huit mille tours seront encore disponibles pour une nouvelle transaction. Le fruit de la cession contribuera à réduire les dépenses opérationnelles de la multinationale sud-africaine cotée, financera l’amélioration de la couverture et de la qualité de ses services, et permettra de développer de nouveaux produits à valeur ajoutée qui soutiendront ses ambitions de croissance.

Infrastructures - EnR : centrales solaires de Kodeni Solar, Nagréongo, Zano et Dédougou / Africa REN / GreenYellow / MIHIA / Syscom Holding (Burkina Faso / France / Pays-Bas / Allemagne / Belgique / Finlande / Norvège / Autriche / Susse / Suède)

Le Burkina Faso semble bien déterminé à mener à bien son programme de renforcement de ses capacités en énergie renouvelable, qui prévoit la mise en service de 200 MW au cours des trois prochaines années. Un pool bancaire constitué de banques de développement européennes vient ainsi d’apporter un financement à quatre projets de centrales solaires burkinabé d’une puissance combinée de 110 MW. Le premier concerne la centrale de Kodeni Solar d'une puissance de 38 MW, dont la construction vient d’être lancée par Africa REN, une société d'investissement française spécialisée dans le développement de projets dans les EnR en Afrique (relire bulletin #155). Les autres englobent la centrale de Nagréongo d'une puissance de 30 MW développée par GreenYellow ; la centrale de Zano d'une puissance de 24 MW développée par Make It Happen In Africa (MIHIA) - une plateforme détenue respectivement à 51 % et 49 % par Qair et STOA - et Syscom Holding (relire l’article Stoa réinvestit dans les énergies renouvelables africaines sur CFNEWS INFRA) ; et enfin la centrale de Dédougou d'une puissance de 18 MW, également développée par MIHIA et Syscom Holding. Conseillés par Clifford Chance, les prêteurs sont le FMO (qui apporte entre 14 et 34 M€ par centrale, soit un montant total de 90 M€), Access to Energy Fund, une initiative conjointe du gouvernement néerlandais et de FMO (qui finance partiellement trois des projets), Building Prospects Fund, un fonds du gouvernement néerlandais (qui participe au financement du quatrième projet), l'Interact Climate Change Facility (ICCF) à hauteur de 21 M€ (comprenant l'AFD, BIO, DEG, Finnfund, Norfund, OeEB, Proparco, SIFEM et Swedfund) et Proparco à hauteur de 15 M€.

E-commerce & agroalimentaire : Breadfast / Vostok New Ventures / Endure Capital / JAM Fund / Y Combinator Continuity Fund / Shorooq Partners / 4DX Ventures / Flexport (Égypte / Suède / États-Unis / Émirats arabes unis)

La société égyptienne de livraison de produits alimentaires Breadfast collecte 22 M€ (26 M$) pour se renforcer sur son marché domestique (extension à huit nouvelles villes), améliorer ses moyens technologiques, augmenter ses effectifs, et envisager une expansion sur les marchés d’Afrique subsaharienne et du Moyen-Orient. Ce tour de série A a été co-dirigé par le stockholmois Vostok New Ventures (VNV Global) et le cairote Endure Capital, avec la participation du las vegan JAM Fund (dirigé par l’un des co-fondateurs de Tinder, Justin Mateen), les californiens Y Combinator (YC) Continuity Fund et Flexport, l’aboudabien Shorooq Partners et le new-yorkais 4DX Ventures. Desservant 170 000 foyers en Égypte et revendiquant avoir multiplié par quatre ses revenus entre 2019 et 2020, la jeune pousse s’est fixé pour objectif d’effectuer dix millions de commandes au pays des pharaons au cours des douze prochains mois. Co-fondée en 2017 par Mostafa Amin, Muhammad Habib et Abdallah Nofal, elle a débuté son activité avec comme unique produit de livraison du pain, avant de se diversifier progressivement, jusqu’à inclure des biens de consommation non alimentaires (produits d’entretien pour la maison et d’hygiène personnelle).

Nomination - Avocats : Watson Farley & Williams (Émirats arabes unis / Afrique)

Le cabinet d’avocats Watson Farley & Williams accueille un nouvel associé, Alhassane Barry, spécialisé dans les domaines de l’énergie, des projets et des infrastructures. Basé à Dubaï, il a développé une expertise particulière dans le développement et le financement de projets internationaux au Moyen-Orient et en Afrique, ayant acquis de l’expérience dans plus de vingt-huit pays. Auparavant, il exerçait depuis 2015 en tant que counsel au sein de l’antenne dubaïote de Clifford Chance, après avoir intégré le cabinet en 2006 et travaillé pour les bureaux de Washington D.C., Paris et Abou Dhabi. Disposant d’un réseau de clientèle diversifié, il est intervenu sur des opérations couvrant l’ensemble des domaines du secteur de l’énergie (qu’il s’agit de pétrole et de gaz ou d’énergies renouvelables), ainsi que dans les secteurs des infrastructures, de la pétrochimie, de l’exploitation minière et des métaux.

Événements :

- Casablanca, 24-25 novembre : conférence annuelle de l’African Securities Exchanges Association (ASEA), diffusée en ligne à partir de la Bourse de Casablanca au Maroc, sous le thème « Les marchés financiers, moteurs essentiels de l'émergence de l'Afrique ». Au programme : une plénière et cinq panels animés par des sommités africaines et internationales de la finance, avec pour objectif de donner des réponses à de multiples questions stratégiques relatives au développement des marchés financiers africains en particulier et à la croissance économique du continent en général. Comment accélérer le développement des marchés financiers en Afrique ? Quels enjeux et défis de financement à l'épreuve du changement climatique ? Comment anticiper l'avenir des technologies disruptives ? ... sont parmi les problématiques qui seront traitées durant la première journée de la conférence. Également à l’ordre du jour : la présentation d’un rapport de l’IFC sur « les entreprises publiques dans les économies émergentes et en développement - Leçons tirées de 30 ans de succès et d'échecs ». La journée du 25 novembre, quant à elle, mettra la lumière sur le projet de liaison des bourses africaines dans le cadre de l’intégration des marchés du continent, le financement mixte, le financement des PME et l’investissement d’impact. C’est pendant cette deuxième journée que sera présenté le rapport de l’ASEA sur le développement durable.

- Accra (Africa Trade House Auditorium, siège social du secrétariat de l’AfCFTA), 25 novembre : sixième édition de la réunion annuelle de l’Africa Economic Zones Organization (AEZO), en partenariat avec l’African Continental Free Trade Area Secretariat (AfCFTA) et Ghana Free Zones Authority (GFZA), avec la contribution de l’United Nations Conference on Trade and Development (UNCTAD), de l’United Nations Industrial Development Organization (UNIDO) et la Banque Africaine de Développement (BAD). Thème de l’événement : « Connecter les zones économiques spéciales africaines aux chaînes de valeur globales à l'époque de la zone de libre-échange africaine (AfCFTA) ».

- Ouagadougou (Centre international des conférences), 29 novembre - 1er décembre : conférence internationale Nexus, premier rendez-vous du continent dédié à la diplomatie scientifique. Voulue par le président de la République, Roch Marc Christian Kaboré, et mise en branle par le professeur Lassina Zerbo, secrétaire exécutif de l’Organisation du traité d’interdiction complet des essais nucléaires (Otice), elle s’intitule « Nexus sciences et diplomatie : accélérer la transformation de l’Afrique par l’innovation technologique ».

Et aussi...

- La banque d’investissement sud-africaine Verdant Capital a récemment participé à quatre transactions de capital-investissement dans la nation arc-en-ciel. Elle a ainsi levé 17,2 M€ (300 MZAR) de dette pour le compte de Bridge Taxi Finance, auprès d’investisseurs internationaux de premier plan, ressources qui permettront d’accélérer la croissance du portefeuille de location-financement de la cible. Celle-ci a vocation à fournir des facilités de crédit abordables aux chauffeurs-entrepreneurs sud-africains du secteur du taxi-minibus. Verdant Capital est également intervenu dans les levées de fonds de Retail Capital, un bailleur de fonds de PME technologiques qui a collecté 8,6 M€ (150 MZAR) de financement par l’emprunt. La société de conseil a par ailleurs conseillé la fintech MFS Africa (dans le cadre d’une importante transaction transfrontalière impliquant l’agent nigérian de l’entreprise), ainsi que Philafrica, filiale d’Afgri (pour la cession de ses intérêts dans une usine d’extraction d’huile de soja).

- La Banque Africaine de Développement (BAD) obtient un prêt de 36,5 M€ pour la mise en œuvre de la seconde phase du projet de renforcement et d'interconnexion des réseaux de transport d'énergie électrique à Madagascar, dans le cadre de la signature de l’accord de concession « BOOT » et du contrat d’achat d’électricité entre le gouvernement et le consortium Themis–Eiffage-Eranove. Ces contrats concernent la conception, la construction, l’exploitation et le transfert de la centrale hydroélectrique de Sahofika de 205 mégawatts sur la rivière Onive, à cent kilomètres au sud-est de la capitale, Antananarivo.

- Au Nigeria, le géant des hydrocarbures TotalEnergies négocie actuellement avec l’homme d’affaires nigérian Arthur Eze pour racheter les terres de ce dernier dans le sud du pays. Selon Jeune Afrique, une rencontre a lieu le 11 novembre dernier entre le milliardaire et le directeur Afrique de la branche d’exploration-production du groupe pétrolier, Henri-Max Ndong-Nzue, en poste depuis septembre.

- La Banque Européenne d'Investissement (BEI) souhaite affirmer sa présence en Afrique, grâce à la création de son premier pôle régional hors Europe, qui sera situé à Nairobi. L'institution européenne vise plus largement à renforcer ses représentations à l’extérieur de l’UE, en intensifiant la complémentarité et la coopération avec les banques multilatérales de développement, les organismes nationaux de financement du développement et les partenaires locaux.

- Au Gabon, la société pétrolière française Maurel & Prom (M&P) renforce sa coopération avec l’État gabonais, notamment en débloquant 37 M€ (43 M$) placés sur un compte séquestre au titre des coûts de portage antérieurs à 2018 sur le permis d’Ezanga (qu’opère M&P à hauteur de 80 %), ainsi que le versement d’un montant complémentaire de 49 M€ (57 M$). En échange, le producteur coté à la Bourse de Paris obtient une extension de ses droits sur place jusqu’en 2026, ainsi que plusieurs avenants au contrat d’exploitation, et de nouveaux accords d’exploration et de production concernant les zones de Kari et Nyanga-Mayombé (valables jusqu’en 2029).

- Le transporteur gabonais Afrijet, devenu en 2019 la première compagnie aérienne de la zone CEMAC, vient de finaliser l’acquisition de trois nouveaux avions 72-600 neufs auprès de l’aviateur franco-italien ATR, filiale à 50 % d'Airbus et de Leonardo.

Bonne fin de semaine et à mardi prochain !

Une information à nous soumettre pour ce Bulletin Afrique ? Écrivez-nous à : stephanie.roux@cfnews.net

Retrouvez l'ensemble des chroniques CFNEWS (Afrique, mais aussi Asie et Amérique latine) :

- Dans la rubrique Les Chroniques de CFNEWS

- Ainsi que sur Twitter et LinkedIn