Frédéric Duminil, Executive Partners Group

Les fonds large cap, notamment anglo-saxons, ont pour habitude de s’appuyer sur une équipe d’« operating partners » afin d’accompagner les dirigeants de leurs participations dans la création de valeur sur la durée du cycle d’investissement présenté aux LPs. En revanche, pour les fonds mid cap, cette pratique est quasi inexistante. Sans aller jusqu’à recruter un « operating partner » – dont le coût peut peser significativement sur le ROI de la création de valeur – ces fonds sous-estiment trop souvent les difficultés liées à la mise en place de reportings financiers et extra-financiers fiables, de contrôles internes robustes et de systèmes d’information performants.

Autant de sujets relevant des compétences des CFO, rarement sollicités pour évaluer des situations initiales complexes, établir des budgets et planifier les transformations nécessaires. On a pu observer depuis 2020, la création assez simultanée d'équipes chargées de promouvoir la mise en conformité au sein de leurs participations de la réglementation ESG / CSRD. En revanche, la mise en place d'une équipe capable d'accompagner la création de valeur des participations par les projets de transformation n'a toujours pas eu lieu, or cette tâche est bien plus complexe et son ROI est pourtant mesurable.

La phase de due diligence mobilise des expertises juridiques, fiscales, financières, comptables, de contrôle interne et de systèmes d’information. Elle vise à analyser les risques liés à la décision d’investissement, mais non à anticiper la mise en œuvre des transformations. Le diagnostic initial et l’évaluation des coûts de transformation sont donc, de facto, délégués à l’équipe de management après le closing. Résultat : le risque opérationnel post-acquisition est mal appréhendé, et la thèse d’investissement se résume à un plan d’action souvent déconnecté des réalités du terrain. L'équipe de management n'osera pas remettre en cause les hypothèses du BP initial.

En France, pour la plupart des fonds mid cap, les pratiques n’ont guère évolué depuis l’essor de cette industrie, aujourd’hui mature et confrontée à une concurrence accrue pour lever des fonds auprès des LPs, difficulté liée à la baisse du multiple d'EBITDA observée depuis la période post covid. Il faut donc que les fonds affirment leur leadership en trouvant de nouveaux leviers et tirer les leçons de l'expérience.

Pour être efficace, cette compétence doit être indépendante et relève d'une capacité à diagnostiquer une situation préalable puis à évaluer le coût et la durée d'un passage à une situation cible permettant de répondre à l'ambition du plan. Cela suppose une vraie connaissance des meilleures pratiques dans les domaines administratifs, comptables et financiers, une connaissance aussi des solutions logicielles les plus pertinentes selon le secteur ou la maturité d'une équipe. Un CFO ayant pratiqué plusieurs fois ce type d'exercice apporte à l'équipe de management de la participation et au fonds une vision complète des transformations à opérer en intégrant, la priorisation en sous-projets, la prise en compte des aspects humains et la capacité à estimer les délais pour la réalisation de la transformation car elle s'appuie en outre sur une compétence en gestion de projet.

Ce co-pilotage pourrait simplement consister, pour les fonds qui n'en sont pas équipés, à s'adjoindre les compétences d'un CFO rompu au pilotage des transformations éventuellement assisté d'une petite équipe. La mission consisterait à diagnostiquer et établir un plan complet de transformation, le discuter puis le faire valider par le Comité d'investissement et le management de chaque participation, puis d'en assurer le suivi et le soutien à la réalisation par le CFO de la participation.

A l'échelle d'un fonds mid cap important (une vingtaine de participation actives et au moins 2 Md€ sous gestion), cette équipe est rapidement rentabilisée par son impact progressif sur la productivité administrative et l'apport de solutions "standardisables" sur les reporting financiers, le pilotage de la comptabilité et de la trésorerie, la dissémination des meilleures pratiques dans les domaines du contrôle de gestion, du prévisionnel glissant et des procédures de contrôle interne etc…. Cette approche apporte une réduction importante des risques de non-exécution des thèses de création de valeur et assure une focalisation sur la transformation comme un des leviers importants de la création de valeur.

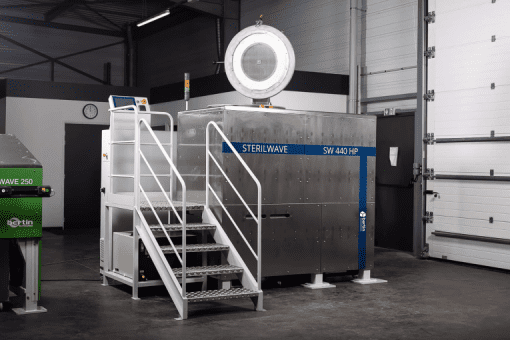

Lorsque cette approche est considérée à l'échelle d'un fonds, elle permet aussi de mettre en place des accords de partenariat avec des fournisseurs de solutions qui permettent de développer une "pratique" similaire et d'animer un club des CFO des participations en réduisant les coûts des transformations. Les CFO sont ainsi bénéficiaires d'une boite à outils utile et d'une équipe dédiée du fonds pour leur permettre de gagner un temps précieux pour accompagner les CEO dans la réalisation de leurs BP. Le fonds peut en outre se prévaloir progressivement d'avoir une politique homogène, intégrante et structurante sur le levier de la transformation de leurs participations.