© Ramsay Health Care

Coté et basé à Sydney, Ramsay Health Care fait l’objet d’une méga OPA, lancée par un consortium mené par le fonds américain KKR, gérant plus de 470 Md$. L’offre a été déposée la semaine dernière. L’opération, suivie par le fonds souverain d’Abu Dhabi ADIA et le fonds de pension local Hesta, valorise 100 % des titres du groupe australien 15 Md$ (13,6 Md€) pour une valeur d’entreprise de 19,5 Md$ (18 Md€). L’offre, à raison de 88 Au$ (60 €) par titre, représente une prime de 37 % par rapport au cours de la veille, soit mardi 19 avril 2022. La Paul Ramsay Foundation, structure contrôlée par les héritiers du fondateur du groupe Paul Ramsay et détenant une participation de 18,8 % faisant de lui le premier actionnaire, a manifesté son soutien à cette OPA. Barrenjoey et Credit Suisse conseillent KKR, UBS et Herbert Smith Freehills représentent Ramsay.

8,5 Md€ de chiffre d’affaires dont 4 Md€ en France

Fort d’un chiffre d’affaires de 10 Md$ l’an dernier (environ 8,5 Md€), Ramsay Health Care détient un réseau de 532 hôpitaux et cliniques sur dix marchés (Australie, Malaisie, Indonésie, Hong Kong, Royaume-Uni et Europe) et emploie 86 000 personnes. Il capte environ 20 % du marché français via la filiale Ramsay Santé (ex Générale de Santé), acquise en 2014 aux côtés du Crédit Agricole pour 945 M€ (lire ci-dessous). Cette dernière, détenue à 52,5 % par l’australien et à 39,8 % par Prédica (filiale du Crédit Agricole Assurances), a réalisé l’an dernier un chiffre d’affaires de 4 Md€. Disposant d’un réseau de 130 cliniques et hôpitaux et de 19 cliniques de soin de suite et de réadaptation (SSR), Ramsay Santé travaille avec environ 7 000 médecins libéraux. Pour mémoire, en 2018, la filiale tricolore a changé d’ampleur après l’acquisition de son homologue suédois Capio pour 783 M€ (lire ci-dessous).

Enjeu de concurrence

Avec cette OPA, le fonds américain pourrait se heurter au refus des autorités de la concurrence françaises. En effet, KKR détient d’ailleurs environ 42 % du capital d’Elsan depuis juillet 2020. Ce dernier, numéro deux français d’hospitalisation privée derrière Ramsay Santé, avait été valorisé 3,3 Md€ par un groupe d’investisseurs mené par KKR et suivi par Ardian, CVC Capital Partners, et de Tethys Invest (lire ci-dessous). Les autorités pourraient exiger que le groupe australien sorte de ce dernier.

Et aussi :

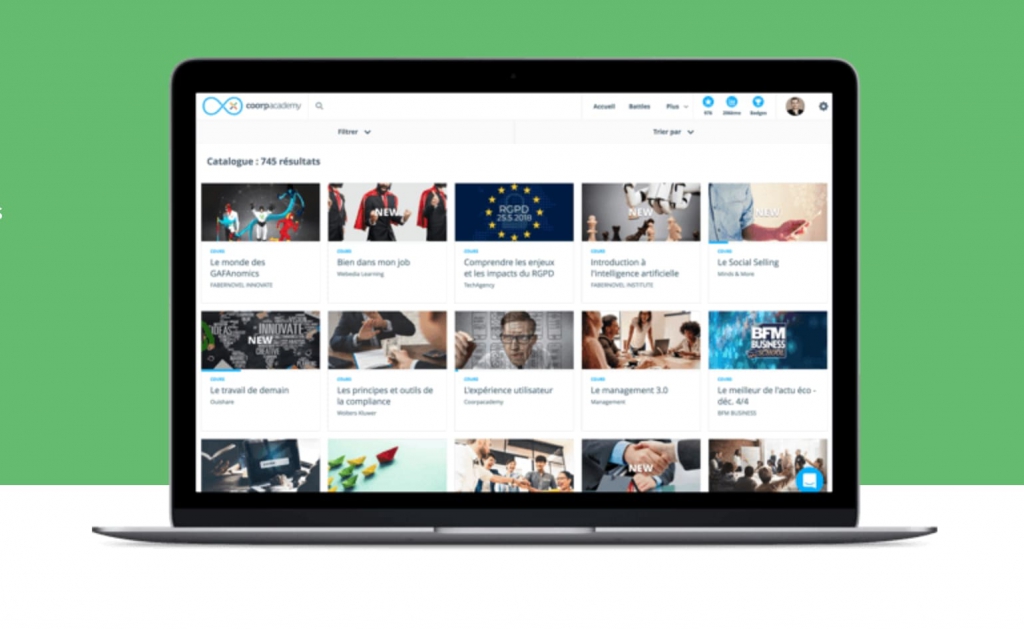

Coorpacademy, plateforme de formation en ligne montée en Suisse par des Français, proche de 10 M€ d'ARR, sort du portefeuille de Nextstage, Après-Demain, Serena et Céleste Management en se vendant à Go1, homologue né en Australie et financé par SoftBank, Salesforce Ventures et Tiger Global (lire ci-dessous).