© Adobe Stock

AfricInvest, Amethis, Helios et Vantage : les firmes de private equity les plus actives en Afrique

Un nouvel outil d’aide à la prise de décision pour les professionnels de l'industrie et investisseurs cherchant à comprendre le paysage du private equity en Afrique vient de voir le jour. Africa Business +, média de Jeune Afrique Media Group dédié à la couverture quotidienne des affaires et de la finance sur le continent, a publié en décembre un classement des sociétés de capital-investissement les plus actives en Afrique. Ce « Private Equity Powerlist – Growth Champions » vise une meilleure évaluation des contributions de ces firmes au paysage des affaires africaines, ainsi qu’une meilleure appréhension de leur écosystème. Cette liste détaillée exclut des acteurs majoritairement tournés vers les infrastructures (comme Meridiam ou AIIM) mais aussi le capital-risque (tels que TLcom, Norrsken22 ou Launch Africa Ventures). Elle prend en compte divers facteurs tels que la taille des fonds gérés (à fin septembre 2023), les deals finalisés et les sorties réalisées (entre septembre 2022 et septembre 2023). Le podium est ainsi occupé par AfricInvest, Amethis puis Helios ex-aequo avec Vantage.

Selon cette étude, 2023 apparaît comme une année de « retour à la normale » et de ralentissement économique, après les deux années record de rattrapage post-Covid (plus de 7 Md$ de transactions en 2021 et en 2022). Sur les trente-cinq gestionnaires d’actifs lauréats, certains n’ont pu être classés faute d’avoir signé une seule transaction en douze mois, et seule une poignée d’entre eux a franchi le seuil des dix opérations (en incluant les sorties). Sur la période, les auteurs du classement notent un recul de 16 % en valeur et de 34 % en volume par rapport à la même periode un an plus tôt.

Confirmant une tendance antérieure, on assiste à la poursuite de la réduction de la taille moyenne des tickets et à la raréfaction des méga-deals. Les phénomènes de concentration géographique demeurent largement inchangés, tant en termes de choix d’investissements que de choix d’implantation : Nigeria, Afrique du Sud, Kenya, Maroc et Égypte tirent toujours leur épingle du jeu. L’Afrique francophone apparaît néanmoins comme attractive, grâce à sa plus grande stabilité monétaire, et aux prévisions de croissance de certains pays comme le Sénégal et la Côte d’Ivoire.

Sur le plan sectoriel, la finance conserve sa place de numéro un, en captant près de 23 % des investissements des GPs. Autres secteurs particulièrement résilients : ceux de la santé (avec par exemple la sortie d’Africinvest du capital du distributeur d’équipements médicaux marocain Promamec au profit de Vantage Capital, ou le rachat par Laprophan, notamment soutenu par MCP, des parts de Proparco et SPE Capital dans Amanys) et des biens de consommation (un cinquième des investissements), secteur qui bénéficie de la poussée démographique et de l’essor de la classe moyenne.

Toutefois, le dynamisme du capital-investissement reste freiné par les multiples défis auxquels est confrontée l’Afrique - de l’instabilité politique à la crise énergétique en passant par l’inflation, les dévaluations ou les hausses des taux d’intérêt - d’autant que le démarrage officiel de la Zone de libre-échange continentale africaine (Zlecaf), qui devait améliorer l’intégration des économies, peine encore à atteindre son plein potentiel.

Des levées de fonds en baisse (étude TechCabal Insights)

D’après le cabinet de conseil en économie numérique basé à Lagos TechCabal Insights, les levées de fonds des start-up opérant en Afrique ont diminué de 36 % comparativement à 2022, atteignant 3,6 Md$. Il faut remonter à 2020 pour trouver un montant plus faible (2,1 Md$). Le phénomène pourrait s’expliquer, du moins en partie, par le climat politique incertain de plusieurs pays africains. Le classement des régions par ordre d’attractivité décroissante place l’Afrique du nord en tête, avec 33,67 % du total des financements collectés, suivie par l’Afrique de l’Est (26,22 %) et l’Afrique australe (19,94 %), devant l’Afrique de l’Ouest (17,89 %) et l’Afrique centrale (1,92 %). Confirmant les tendances soulignées par d’autres classements - comme les deux évoqués dans cet article - les start-up actives dans le domaine de la technologie financière raflent 45 % des fonds levés en 2023. De même, on retrouve sur le podium les mêmes pays leaders que sont le Kenya, l’Afrique du Sud, l’Égypte et le Nigeria : ils monopolisent à eux quatre 74 % du montant total.

Palmarès 2023 MyAfricanStartUp 100 : un baromètre de l’innovation sur le continent

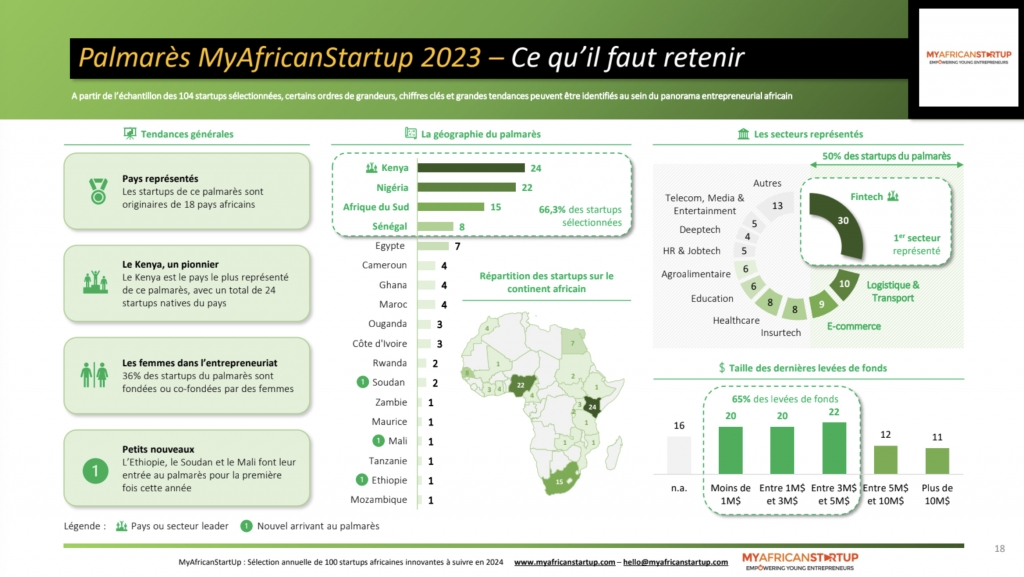

Autre bilan annuel dont on peut tirer des enseignements : celui du palmarès annuel MyAfricanStartUp 100, présenté à l’occasion de la première édition des Rencontres Économiques, au Kigali Economic Forum organisé au Rwanda fin novembre. Cette brochure de cent pages met en exergue les cent start-up les plus innovantes et prometteuses en Afrique, pour lesquelles elle sert de vitrine, et s’affirme comme un « baromètre de l’innovation » sur le continent. Soutenu par des partenaires tels que la Banque Africaine de Développement, Asafo & Co, HEC Paris et Air France, cette troisième édition du Palmarès MyAfricanStartUp 100 révèle une certaine diversité géographique puisque les pépites lauréates proviennent de vingt pays différents, dont sept francophones ; le Sénégal s’illustre tout particulièrement, décrochant la quatrième place, avec huit start-up. Sans surprise, quatre pays concentrent 60 % des jeunes entreprises les plus innovantes, à savoir le Kenya (22 start-up), le Nigeria (21), l’Afrique du Sud, et l’Égypte, qui connaît une progression fulgurante avec un quadruplement de son nombre de start-up en trois ans. Pour la première fois, l'Éthiopie, le Soudan, et le Mali font leur entrée dans le palmarès. Un quart des jeunes pousses du classement sont des fintech. Les secteurs logistique et transport et e-commerce demeurent sur-représentés, tandis que la santé, l’éducation et l’agriculture témoignent d’une croissance significative. Enfin, sur les cent sociétés figurant dans cette édition, 36 % ont une femme fondatrice ou co-fondatrice.

Christian Kamayou, fondateur en 2016 de MyAfricanStartUp, et directeur général du cabinet de conseil financier et stratégie d’entreprise Akiba Business Partners, s’est réjoui de l'impact croissant de cette initiative : « Au cours des cinq dernières années, le Palmarès MyAfricanStartUp 100 a pris de l'ampleur, stimulant la créativité, l'innovation et la croissance économique à travers l'Afrique. Nous sommes fiers de célébrer ces startups qui repoussent les limites du possible et façonnent l'avenir de notre continent. »