© Acrelec

Electronique & Informatique : Glory / Acrelec (France / Japon)

Basé à Saint-Thibault des Vignes, Acrelec, fabricant francilien de bornes de commande interactives, intègre le groupe japonais Glory. Coté à Tokyo, ce dernier aux 235,7 milliards de yens (2 Md€) de revenus acquiert 80 % du capital de la société tricolore pour 200 M€ (dette comprise), pour un chiffre d’affaires additionnel de 126,2 M€ et un résultat net de 2 M€ (chiffres de 2018). Les actionnaires minoritaires comme Brie Picardie Expansion, Idia Capital Investissement et Socadif, qui lui avaient apporté ensemble une quinzaine de millions d'euros en 2016 (lire aussi l’article CFNEWS : Acrelec veut dépasser les bornes), réalisent ainsi leur sortie du capital. Jalel Souissi et Jacques Mangeot, qui avait repris la société en 2004 et détenait jusqu’ici 73,52 % du capital, conserveront une part de 20 %. Présente dans 19 pays, dont la majorité en Europe, la cible ne cessent de se développer avec un carnet de clients de renom comme les américains McDonald’s, KFC, Burger King, Starbucks, Walmart ou encore les français Auchan, Leroy Merlin, UGC etc. Son chiffre d’affaire s’est hissé de 28 %, passant de 98,7 M€ en 2016 à 126,2 M€ en 2018.

Logiciels : Qopius / Trax Retail (France / Singapour)

Qopius, jeune éditeur parisien d'une plateforme logicielle de reconnaissance visuelle des rayonnages des grandes surfaces, est cédé à Trax Retail, qui offre une sortie à 360 Capital Partners et Bpifrance entrés en 2017 contre une enveloppe d'1 M€ (lire aussi l'article CFNEWS : Qopius dans le caddie d'une pépite de Singapour).

Aéronautique : Flying Whales / Investissement Québec (France / Québec)

Le concepteur du dirigeable Flying Whales lève 35 M€, enveloppe apportée par Investissement Québec, structure d’état québécois et FL WH Holdco, holding composé de plusieurs investisseurs historiques comme Aéroport de Paris, Air Liquide Investissements d’Avenir et de démonstration, la région Nouvelle-Aquitaine et l’Office national des forêts etc. Ce programme aéronautique avait été lancé en 2013 et vise à faire du dirigeable un mode de transport à bas coût et à faible empreinte environnementale. L’entreprise compte désormais plus de cent salariés et est accompagnée d’un consortium industriel de plus de trente entreprises de l’aéronautique, prévoit la mise en production du dirigeable LCA60T (Large Capacity Airship 60 Tons) à l’horizon 2024. LCA60T, un dirigeable, transporte de charges lourdes d’une capacité de 60 tonnes sachant que la capacité des plus gros hélicoptères actuels ne s’élève qu’à 6 tonnes. Pour mémoire, la société tricolore avait ouvert son capital en 2017 à China Aviation Industry General Aircraft (24,9 % du capital, d’après le site web de Flying Whales), filiale de l’Avic, équivalent chinois d'Airbus. Pour ce nouvel investissement, CMS Francis Lefebvre Avocats (Xinyu Hu, David Mantienne, et André Loup) a conseillé China Aviation Industry General Aircraft. La cible et les autres actionnaires étaient représentées par Genesis Avocats.

Infrastructure data center : Etix Everywhere / Vantage Data Centers (Luxembourg / Etats-Unis / France / Singapour)

Six ans après être entré au capital d’Etix Everywhere, opérateur luxembourgeois de data centers, InfraVia signe sa sortie. Le fonds d’infrastructure français cède sa participation de 15 %, tout comme les autres actionnaires, l'américain Tiger Infrastructure Partners, le japonais SBI, le français Stoa (véhicule de la CDC) et le singapourien Keppel Data Centers. Tous ont été approchés par l’américain Vantage Data Centers, pour reprendre leurs participations, pour un montant non dévoilé. Vantage est l’un des principaux fournisseurs de centres de données en Amérique du Nord. En rachetant Etix, il se dote d'une plateforme opérationnelle en Europe, porte d'entrée pour accélérer sa stratégie d'expansion sur le continent (lire aussi l’article CFNEWS IMMO & INFRA : Etix Everywhere désormais connecté à un américain).

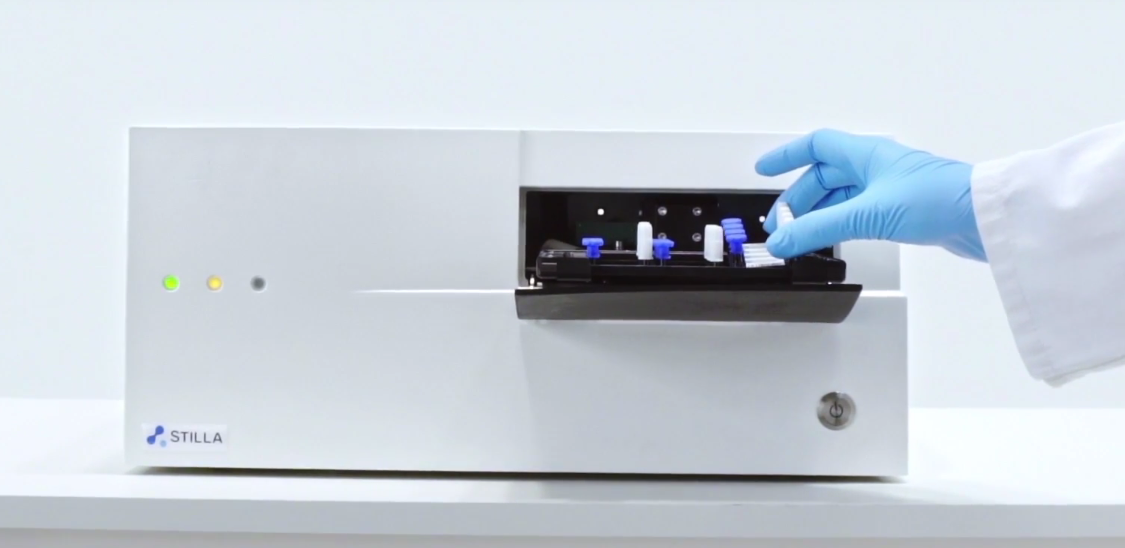

Biotech : Stilla Technologies / TUS-Holdings (France / Chine)

Sept ans après sa création et moins de deux ans après avoir réuni 16 M€ auprès de six fonds dont un californien, Stilla Technologies boucle une série B. Cette fois, la société dans l’analyse génétique de précision a sollicité à hauteur de 20 M€ le chinois TUS-Holdings (via son fonds luxembourgeois CLIIF), investi à hauteur de 300 M€ dans le secteur de la santé, ainsi que ses investisseurs existants : le californien Illumina Ventures, Kurma Partners, LBO France, Paris Saclay Seed Funds, BNP Paribas Développement et Idinvest. La société, qui emploie 75 personnes et envisage de doubler ses effectifs cette année ne révèle pas son chiffre d’affaires et entend, avec cette nouvelle manne, renforcer ses activités commerciales, notamment en Chine et dans toute l’Asie (lire aussi l’article CFNEWS : Stilla Technologies se tourne vers la Chine).

Pharma vétérinaire : Ceva / Téthys Invest, PSP, Mitsui, Klocke Gruppe, Hopu (France / Canada, Japon, Allemagne, Chine)

Ceva Santé Animale internationalise, une nouvelle fois, son pool d'actionnaires minoritaires. Lazard a été mandaté pour organiser les discussions. Moins de six ans après son quatrième LBO emmené par les fonds singapourien et chinois, Temasek Holdings et CDH Investments, le cinquième laboratoire pharmaceutique vétérinaire mondial fait confiance à quatre nouveaux investisseurs, chacun de nationalité différente. Téthys Invest, la holding d'investissement de la famille Bettencourt-Meyers participe en mettant le ticket le plus important. Parmi les nouveaux entrants internationaux, figurent le fonds de pension canadien PSP, Mitsui, une entreprise japonaise spécialisé dans le trading de matières premières et Klocke Gruppe. Ce dernier avait cédé, l'an dernier, son activité animale IDT à Ceva Santé Animale (lire notre chronique précédente). Le fonds chinois Hopu Investments, basé à Beijing et dirigé par Fang Fenglei (ultimate dealmaker en Chine, ancien président de Goldman Sachs China), réinjecte un ticket confidentiel. Il y a deux ans, l'investisseur avait racheté la participation de son homologue CDH Investments (lire aussi l’article CFNEWS : Ceva vaccine un cinquième LBO).

Electronique & Informatique : Hprobe / High-Tech Gründerfonds, ITIC, Tel Venture Capital et BNP Paribas Développement (France/ Asie)

Pour sa série A, Hprobe a syndiqué un tour très technologique et cosmopolite. Des caractéristiques bien en rapport avec le métier et les activités de cette jeune PME iséroise, qui construit des testeurs de composants microélectroniques de type magnétique au profit de clients, grands acteurs internationaux comme le groupe coréen Samsung ou le géant américain Intel. Créé en 2017, issu du laboratoire grenoblois Spintech, puis maturé et incubé au sein de la SATT Linksium, ce fabricant s'est appuyé sur la boutique marseillaise SE 13 Advisors pour réunir en fin d'année dernière 2 M€, notamment levés auprès du capital-risqueur allemand High-Tech Gründerfonds, féru de technologies industrielles, de sciences de la vie ou de chimie. Se sont joints également à la levée de fonds le taïwanais ITIC, bras venture de l'ITRI, spécialiste de la recherche sur les technologies industrielles, mais aussi Tel Venture Capital, filiale d'investissement du groupe japonais Tokyo Electron Ltd, fabricant d’équipements pour la micro-électronique. Enfin, BNP Paribas Développement a pris également part à ce tour (lire aussi l’article : Un premier tour cosmopolite pour Hprobe).

E-commerce : Farfetch / Tencent (UK / Chine)

La plateforme e-commerce dédiée au luxe Farfetch a levé 250 M$ (227 M€) sous forme de obligations convertibles. Et ce, auprès de deux investisseurs : Tencent, le géant de l’internet chinois coté à Hong Kong, et le fonds Dragoneer, basée à San Francisco, qui investissent chacun 125 M$. L'accord, qui s’est concrétisé dans une période marquée par la crise sanitaire du coronavirus en Chine, a pour l’objectif de renforcer la stratégie du site web d’e-commerce à long terme pour ses plans de croissance en Chine. Déjà présent dans l’empire du milieu, Farfetch distribue actuellement plus de 80 marques de luxe sur le WeChat, plateforme de réseau social de Tencent. Pour mémoire, Farfetch entretient également un partenariat étroit avec JD.com, concurrent du groupe Alibaba. En mars 2019, il a acquis son homologue chinois JD Toplife auprès de son actionnaire chinois JD.com (lire aussi notre chronique précédente).

Automobile: Geely / Volvo Cars (Chine / Suède)

Volvo Cars et Geely envisagent une fusion pour former un nouveau groupe à l’envergure mondiale aux 40 Md€ de revenus. La société issue de cette fusion aurait accès au marché mondial des capitaux par l’intermédiaire de Hong Kong avant de viser une cotation à Stockholm. Le chinois Geely est d’ores et déjà actionnaire principal de Volvo Car et détient les britanniques Lotus, LEVC (célèbre pour ses taxis londoniens noirs) et le malaisien Proton, il est par ailleurs actionnaire de l’allemand Daimler à hauteur de 10 %. Volvo Car Group a réalisé pour l’exercice fiscal 2019 25,9 Md€ de chiffre d’affaires contre 23,9 Md€ en 2018, pour un résultat d’exploitation de 1,4 Md€ contre 1,3 Md€ en 2018. Alors que Geely a généré pour sa part 106,6 milliards de yuans (13,5 M€) de revenus en 2018 contre 92,76 milliards de yuans (11,8 Md€) en 2017, selon les chiffres du Refinitiv.

Divertissement : Cirque du Soleil (Canada / États-Unis)

Guy Laliberté, fondateur du Cirque du Soleil, cède sa dernière tranche de participation de 10 % dans l’entreprise à la Caisse de dépôt et placement du Québec (CDPQ). L'ex-saltimbanque âgé de 60 ans affirme rester impliqué dans le processus créatif. Avec cet investissement, la CDPQ a doublé sa participation pour près de 20 % du capital. Pour mémoire, elle était entrée au capital en 2015, lorsque Guy Laliberté a vendu 80 % du capital de sa compagnie, fondée au Québec en 1984, au fonds américain TPG (60 %) et au conglomérat privé chinois Fosun (20 %), propriétaire du Club Med.

Bonne semaine !

Une information à nous soumettre pour cette chronique Asie ? Écrivez nous à : chao.zhang@cfnews.net

- Retrouver également les précédentes chroniques Asie, Amérique Latine et Afrique et toutes les Chroniques

- Aussi sur Twitter , et LinkedIn