© Qonto

Fintech : Qonto / Tencent, DST Global, Alven (France / Chine, France)

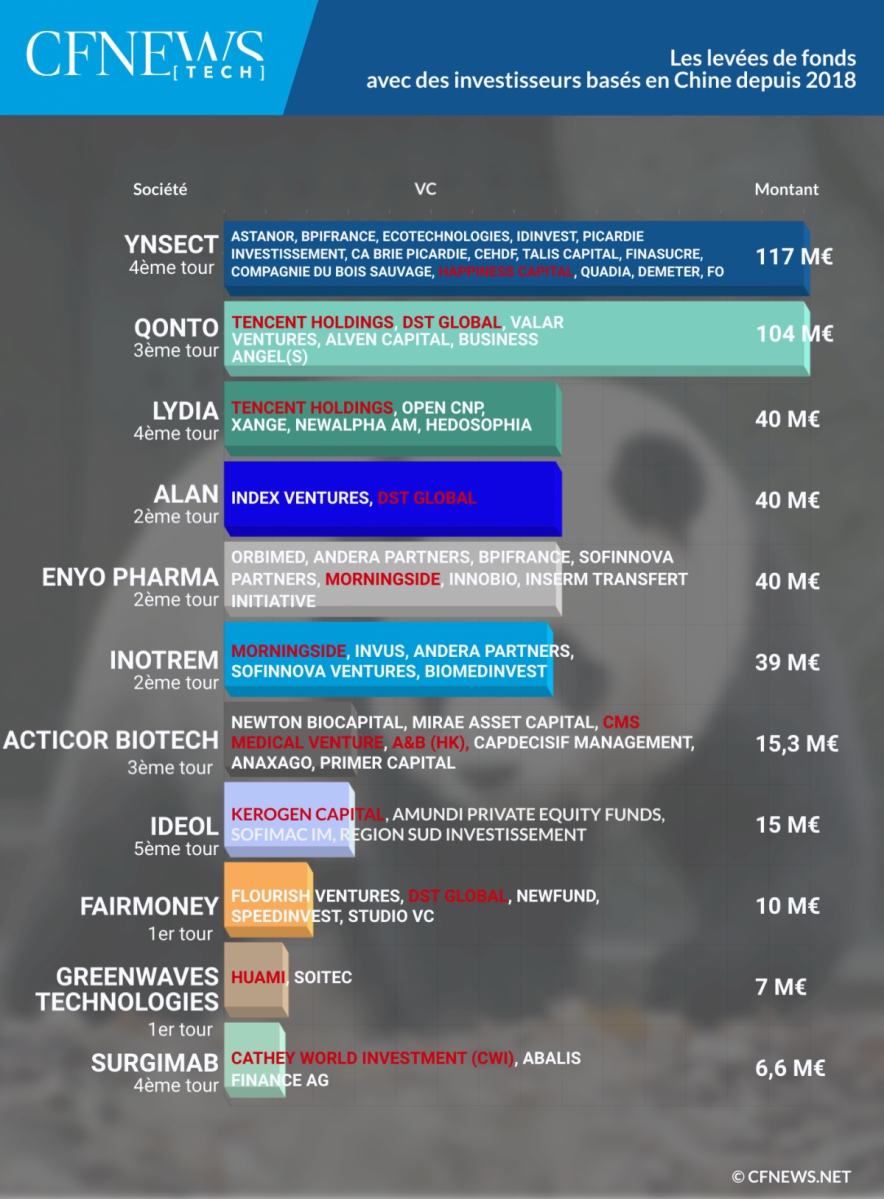

Le géant chinois Tencent Holdings, coté à Hong Kong, a déjà signé deux investissements dans l’Hexagone dans la FinTech depuis le début de l'année. Après l’annonce, la semaine dernière, du tour de 40 M€ mené par le groupe chinois au profit de Lydia, un tour d’envergure de 104 M€ est réussi par Qonto, banque en ligne BtoB pour les PME. Tencent mène de nouveau le tour devant DST Global, qui a déjà accroché l'an passé à son portefeuille Alan et la jeune banque FairMoney. Ils rejoignent ainsi les historiques Valar Ventures et Alven Capital, ce dernier présent depuis l'amorçage en 2016.

Créé en 1998 et basé à Shenzhen, Tencent est actif dans les réseaux sociaux (QQ et Wechat), les portails web, l’e-commerce et les jeux en ligne. Son application du réseau social WeChat, lancé en 2011, est un vrai atout pour le géant chinois; en juin 2019, ses utilisateurs actifs par mois s’élèvent à 1,13 Md. WeChat, elle-même, est aussi un acteur de FinTech, doté de son propre outil de paiement mobile WeChat Pay (paiement, produits d’épargnes et assurance en ligne). Fort d’un chiffre d’affaires de 312,7 milliards de yuans (près de 40 Md€), Tencent, affichant aujourd’hui une capitalisation boursière de plus de 470 Md$, a récemment signé l’accord avec Vivendi pour acheter 10 % du capital d'Universal Music Group (UMG) sur une valeur d'entreprise de 30 Md€ pour 100 % d'UMG (lire aussi notre chronique précédente).

Lire aussi les articles :

Transports aériens : Malaysia Airlines (Malaisie)

Malaysia Airlines, détenue à 70 % par l’État malaisien, fait l’objet d’une opération de restructuration capitalistique. Le gouvernement malaisien est en train de chercher un partenaire stratégique pour sa compagnie nationale, qui a par ailleurs du mal à se remettre de deux catastrophes aériennes (la mystérieuse disparition du vol MH370 et la destruction du vol MH17 au-dessus de l'Ukraine). Par ailleurs, la compagnie souffre de la concurrence de l’acteur low-cost régional Air Asia, dont les activités principales sont en Asie du Sud-Est, mais aussi des compagnies du Golfe, et de Singapore Airlines. Le premier ministre malaisien Mahathir Mohamad s’est exprimé sur le sujet lundi dernier, son gouvernement a reçu cinq propositions. Selon plusieurs sources dont Reuters et l’AFP, la compagnie franco-néerlandaise Air France-KLM pourrait entrer à son capital, avec l’objectif d’acquérir une participation de 49 %. Cette information a été démentie par la compagnie. En pratique, une opération capitalistique n’est pas envisagée « à ce stade », se défend Air France-KLM, qui a toutefois confirmé des contacts noués au cours des dernières semaines avec les actionnaires de Malaysia Airlines. D’après les analyses du Monde, les possibilités d’Air France-KLM sont bridées car ses moyens financiers seraient limités. Par ailleurs, Japan Airlines a été également citée comme l’un des prétendants en souhaitant acquérir 25 % du capital.

Immobilier : Foncia Pierre Gestion (France)

Soutenu par trois fonds depuis 2016 (le suisse Partners Group, le québécois CDPQ et le fonds souverain chinois China Investment Corp), Foncia, spécialiste des services immobiliers résidentiels et de l’administration de biens, réalise le spin-off de ses activités SCPI. Foncia Pierre Gestion, dirigé par Danielle François Brazier et qui gère cinq véhicules totalisant près de 1,2 Md€ de capitalisation, quitte en effet Foncia pour un LBO avec Blackfin Capital Partners. Une dette unitranche est apportée par Apera (lire l’article CFNEWS IMMO & INFRA : Spin-off pour Foncia Pierre Gestion).

Co-working: Temasek, Trustbridge / WeWork China (Singapour / Chine)

Le fonds souverain singapourien Temasek et le fonds shanghaïen Trustbridge ont entamé des discussions avec WeWork au sujet de l'augmentation de leur participation dans la branche chinoise pour prendre une participation majoritaire, selon le Reuters. L’offre devrait valoriser WeWork China, ayant généré 99,5 M$ de revenus, 1 Md$. Elle impliquerait une baisse de la valorisation de WeWork China mais pourrait alléger la charge financière pesant sur WeWork et son actionnaire principal SoftBank. Pour mémoire, la filiale chinoise avait levé 500 M$ en juillet 2018 auprès d'investisseurs, comme Temasek, Trustbridge, SoftBank et Hony Capital, sur une base de valorisation de 5 Md$. Avant ce deuxième tour, elle avait déjà levé 500 M$ en 2017.

Le plus grand groupe de co-working WeWork traverse une période difficile et subit une vaste restructuration. Avant l’été dernier, la société était valorisée 47 Md$ selon un document de SoftBank. Mais les investisseurs du Wallstreet n’ont pas été convaincus par son business plan. Le projet d’introduction en Bourse a été ajourné et la valorisation s’est effondrée à moins de 8 Md$, contre 4 Md£ de capitalisation boursière de son concurrent Regus, déjà rentable. Le départ de son fondateur Adam Neumann et la suppression de 20% de ses effectifs ont marqué ses grandes difficultés financières. L’entreprise américaine a été sauvée par son actionnaire de contrôle SoftBank qui y a injecté 9,5 Md$ et lui-même a également de problème de liquidité en raison de ce « mauvais » investissement (lire aussi notre chronique précédente). Les malheurs de WeWork ont eu un effet d'entraînement dans le secteur, affectant des acteurs comme UCommune, le concurrent de WeWork China, qui tente de lancer son IPO. Les banques d’investissements comme Citigroup et Credit Suisse ont renoncé leur rôle pour cette opération alors que UCommune a maintenant du compter sur la banque peu connue Benchmark Company.

Nomination : DS Avocats (Paris)

Après avoir accueilli trois associés l’an dernier : Paul-Antoine Saint German (M&A) à Bordeaux et Sylvain Staub et Antoine Gravereaux (PI), DS Avocats valorise l’aspect international du cabinet avec l’arrivée de Anne Severin au sein de son comité stratégique en janvier 2020. Le comité, organe en charge de la gestion stratégique, est dorénavant composé de quatre associés : Olivier Fages, Yvon Martinet, Arnaud Burg et Anne Severin. Titulaire d’un diplôme Executive MBA de l’université Paris Dauphine, Anne Severin avait rejoint le cabinet en 1996 et a ouvert l’implantation de Shanghai l’an suivant. Elle a notamment été distinguée en 2017 par la Municipalité de Shanghai en étant le premier avocat étranger à recevoir la médaille Magnolia. Elle partagera son temps entre Paris et Shanghai tout en conservant la direction du bureau shanghaïen, et prend également à cette occasion la responsabilité de l’intégralité de l’activité chinoise du cabinet (Beijing, Shanghai et Guangzhou).

Regroupant 300 professionnels du droit entre ses 25 antennes internationales, DS Avocats a récemment conseillé Boss Industries pour son acquisition de Nexa Technologies, issu de Siemens (lire aussi : Trovicor surveillé par un français), et UI Gestion pour la due diligence juridique lors de l’opération de LBO de Maison Routin (lire aussi : Maison Routin aromatise son deuxième LBO).

Fintech : Ant Financial (Chine)

Ant Financial, le plus important groupe de la fintech et propriétaire de Alipay, réaliserait une augmentation de capital sur une base de valorisation de 200 M$, selon le Reuters. Toujours d’après l’agence britannique, il devrait initialiser son projet de l’IPO en Chine mais sans timing précis. Pour mémoire, lors de sa dernière méga levée de 14 Md$, la société non cotée avait été valorisée 150 Md$, l’enveloppe étant apportée par deux fonds souverains de Singapour, GIC et Temasek, du fonds souverain malaisien Khazanah Nasional, du régime de pensions du Canada CPPIB et les fonds américains : Warburg Pincus, General Atlantic (lire aussi notre chronique précédente). Lancé par Alibaba en 2004 comme outil de paiement pour sa plateforme d'e-commerce C2C Taobao, Alipay a été séparé du groupe en 2011 pour donner naissance à Ant Financial. Ce dernier réunit aujourd’hui 1,2 milliards d’utilisateurs actifs, dont 900 en Chine.

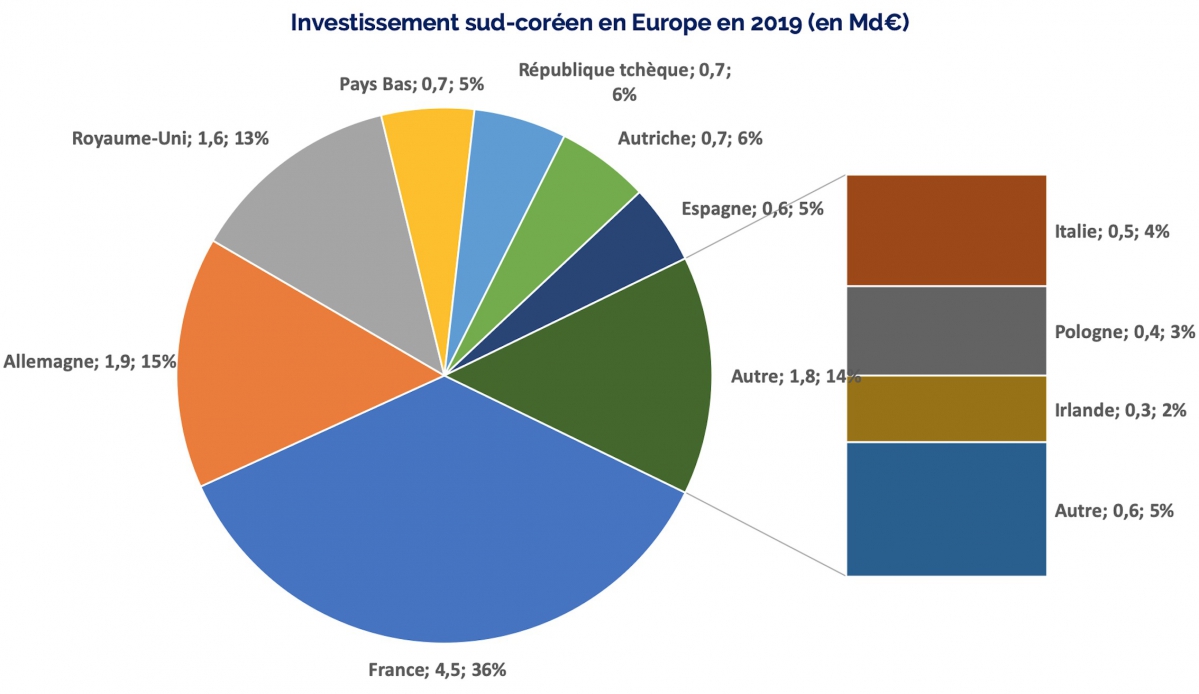

Statistiques : Les investissements sud-coréens (Immobilier)

Les investissements sud-coréens en Europe dans l’immobilier ont augmenté de 120 % en 2019 pour atteindre 12,5 Md€ (contre 5,6 Md€ en 2018), selon les dernières données du conseil international en immobilier Savills. La France est le premier pays bénéficiaire de cette augmentation, avec des volumes d'investissement records : 4,5 Md €, soit 36 % du total (contre 355 M € en 2018). L'Allemagne arrive en deuxième position, suivie du Royaume-Uni avec 13 %, 1,6 Md € du total (contre 2,2 Md € en 2018). Parmi les investisseurs les plus actifs figuraient Samsung Life Insurance, Hanwha Investment & Securities, Mirae Asset et Samsung Securities. Ce dernier a acheté l'immeuble Lumière à Paris dans le cadre d'une joint-venture avec Primonial pour un montant record de 1,2 Md€ (lire aussi l'enquête de CFNEWS IMMO & INFRA : La Française, porte d'entrée des sud-coréens pour l'immo européen).

Bonne semaine !

Une information à nous soumettre pour cette chronique Asie ? Écrivez nous à : chao.zhang@cfnews.net

- Retrouver également les précédentes chroniques Asie, Amérique Latine et Afrique et toutes les Chroniques

- Aussi sur Twitter , et LinkedIn