© Adobe Photo Stock

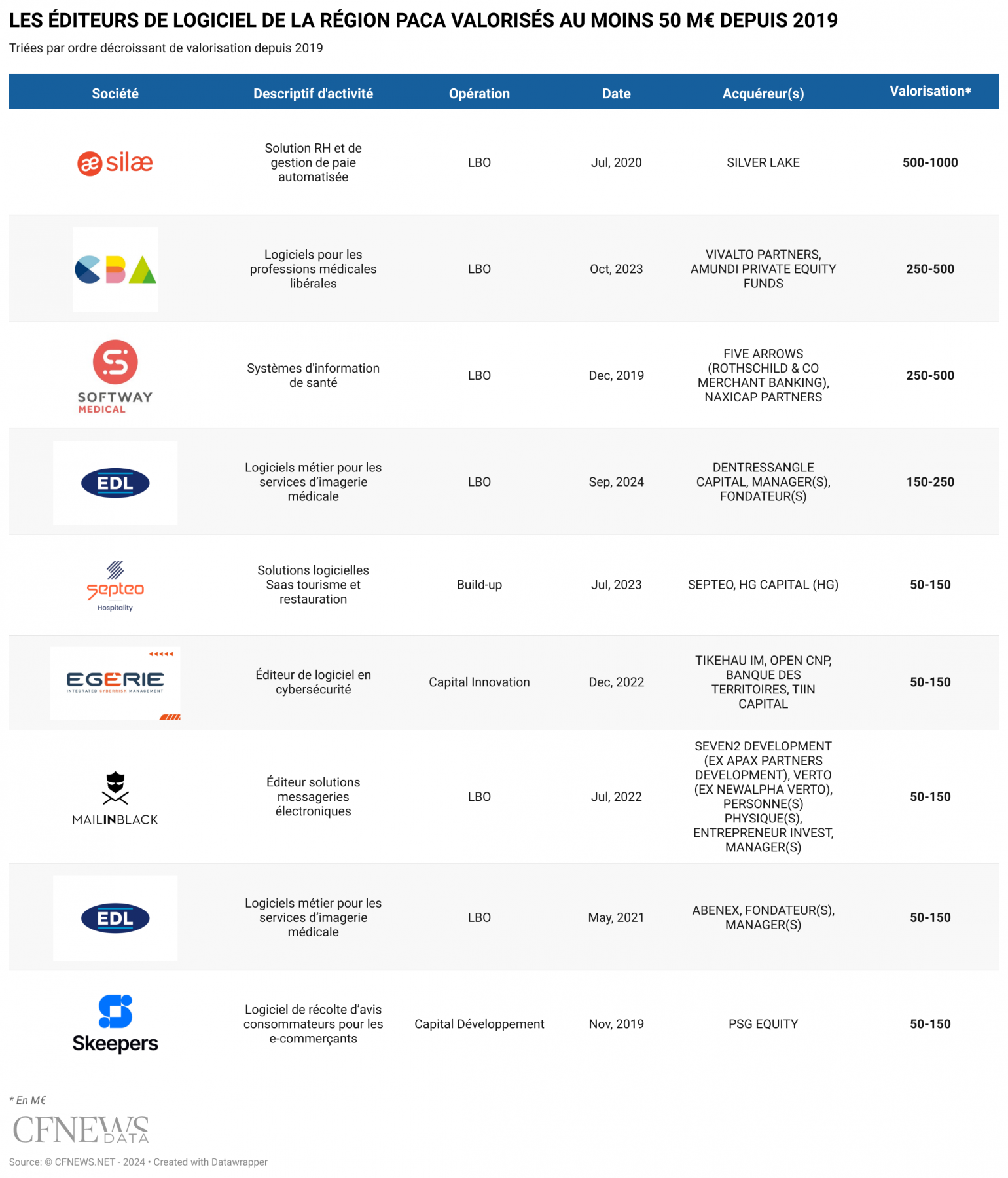

EDL poursuit son aventure capitalistique avec un nouveau fonds majoritaire. Les trois dirigeants-fondateurs de cet éditeur de logiciels dédiés aux services d’imagerie médicale et de diagnostic cédaient en 2021 la majorité du capital à Abénex, pour une valorisation d'environ 100 M€ à l'époque. Le chiffre d'affaires est depuis passé de 15 M€ à 30 M€ en 2023, notamment grâce à de nouvelles implantations en Autriche et en Belgique, en plus de l'Allemagne et de la Suisse. Pour capitaliser sur cette croissance et entamer le nouveau chapitre du développement de cet éditeur, les actionnaires sont entrés en négociation exclusive avec Dentressangle, la holding d'investissement de la famille éponyme, qui réalisera son premier investissement dans le secteur des logiciels, après s'être penché sérieusement sur le sujet deux ans auparavant. « Nous avions beaucoup de marques d'intérêt de fonds comme d'industriels. Nous étions en train de finaliser la préparation d'un processus de vente mais Dentressangle l'a préempté avec une offre que nous avons décidé d'accepter », indique Jérôme Vandermarcq, associé d’Abenex. La valorisation est comprise entre 200 et 250 M€ et la marge d'Ebitda de la société a été maintenue entre 40 et 50 %. Le multiple est donc passé d'environ 13 fois l'Ebitda à au moins 16,5.

Au moins doubler de taille en cinq ans

Cette opération, dont la finalisation est prévue dans les prochaines semaines, permettra au nouveau président Kylian Lopez, fils de l'un des fondateurs, de réinvestir aux côtés du management. Deux des fondateurs, Alain Lopez et Jean-Louis Marx, sont par ailleurs encore actionnaires, bien que non opérationnels. Le partenaire qui apportera une dette unitranche dans ce LBO bis n'a pas encore été sélectionné. « Une feuille de route sur un horizon de cinq ans a été construite avec le management, visant à doubler la taille d'EDL. Des opérations de croissance externe pourront également être réalisées afin de poursuivre le développement international ou étoffer la gamme de solutions de l'entreprise », projette Olivier Verdet, partner de Dentressangle. EDL a déjà fait une acquisition l'année dernière : Thélème, un éditeur de logiciels de gestion des plateaux de médecine nucléaire de moins d'1 M€ de revenus. La société de 150 salariés dispose de deux principales offres. Un outil de productivité, permettant la gestion de processus de travail des établissements d'imagerie médical, qui représente la majorité des revenus. Et une solution améliorant le partage des informations entre plateaux techniques d’imagerie médicale.