Camion de marchandises Malherbe

Malherbe

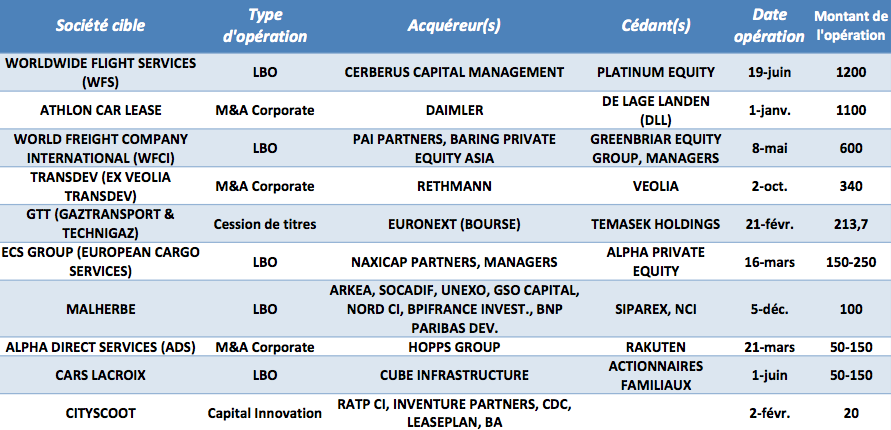

Un peu moins de cinq ans après son MBO ter, le groupe de transport de marchandises générales, passé de 185 M€ à plus de 300 M€ de chiffre d'affaires sur la période, est valorisé environ 100 M€ par un nouveau pool d'investisseurs emmené par Arkéa Capital Managers et deux sponsors historiques, Unexo et Socadif. À cette occasion, Siparex et NCI signent leur sortie.

Ça roule pour Malherbe, à tel point que le groupe normand de transport de marchandises en lots et groupage rempile aujourd'hui pour un quatrième LBO. Et ce, un peu moins de cinq ans après avoir signé son MBO ter avec Siparex et ses co-investisseurs, Bpifrance, Unexo, Socadif et NCI Gestion, qui disposaient depuis lors de 49 % de son capital (lire ci-dessous). À l'issue d'un processus de vente organisé par les équipes d'UBS M&A Mid Cap, Malherbe vient, en effet, de recomposer son capital avec l'appui de plusieurs investisseurs emmenés par Arkéa Capital Managers et le binôme formé par Unexo et Socadif, qui fédère un pool de financiers comprenant GSO Capital et Nord Capital Investissement. À leurs côtés, figurent également Bpifrance et un nouvel entrant, BNP Paribas Développement.

Valorisation proche de 100 M€

Dans le détail, Arkéa Capital Managers et le pool de financiers fédéré par Unexo et Socadif investissent 26 M€ à parité, tandis que Bpifrance et BNP Paribas apportent respectivement 7 M€ et 2 M€ à Malherbe, soit une enveloppe totale de 35 M€. Destinée à permettre à l'équipe de management emmenée par Alain et Noël Samson de consolider sa place d'actionnaire majoritaire, cette opération qui s'appuie, selon nos sources, sur une dette senior d'un peu plus de 50 M€ arrangée par BNP Paribas, valoriserait le groupe autour de 100 M€. De quoi permettre à Siparex, lead du précédent LBO, et NCI Gestion de signer une belle sortie.

Une dizaine d'acquisitions, dont deux significatives

Et pour cause. « Depuis janvier 2013, Malherbe a enregistré une croissance de l'ordre de 75 % alimentée par une dizaine d'acquisitions, dont deux opérations significatives : la reprise du groupe Bernard en Bretagne et de ses 58 M€ de chiffre d'affaires, et celle de Codimas (15 M€ de chiffre d'affaires), qui lui a permis de se développer dans la logistique de détail, rappelle Augustin de Jerphanion, directeur associé de Siparex. En parallèle, Malherbe a également poursuivi sa croissance interne en développant de nouvelles prestations de services à valeur ajoutée pour ses clients grands comptes, par exemple au travers de contrats pluriannuels de gestion de l'organisation transport ou d'une offre de location de véhicules avec chauffeurs. »

Doublement de l'Ebitda en cinq ans

« Bien géré et bien organisé », selon l'investisseur de Siparex, le groupe dont le chiffre d'affaires devrait atteindre environ 310 M€ cette année, contre 185 M€ en 2012, aurait également enregistré une forte croissance de sa rentabilité sur la période. D'après nos informations, son Ebitda aurait, en effet, doublé en près de cinq ans. À la tête d'un parc de véhicules très modernes grâce à la location financière, Malherbe qui compte aujourd'hui plus de 3 000 clients principalement issus des secteurs de l'agroalimentaire et de la grande distribution, reste très ambitieux.

Atteindre 420 M€ de chiffre d'affaires en 2021

Son objectif? Atteindre 420 M€ de chiffre d'affaires en 2021, en continuant de s'appuyer sur un mix entre croissance organique et croissance externe. « Sur ce marché atomisé et en pleine concentration, Malherbe qui figure parmi les leaders et challengers de référence, dispose d'un vrai savoir-faire en matière de build-up, que ce soit pour étoffer ses expertises ou affiner son maillage du territoire national », souligne Eric Besson-Damegon, directeur de participation d'Arkéa Capital, dont le véhicule Arkéa Capital Managers, doté de 200 M€ et créé pour permettre à des managers de prendre, reprendre ou conserver le contrôle de leur entreprise, signe là son premier investissement.

Principal consolidateur français sur son segment

Principal consolidateur français sur le segment du transport de marchandises en lots partiels ou complets, le groupe normand, très présent dans l'Ouest et le Nord de la France, ainsi que dans la Vallée du Rhône, reste ouvert sur le profil des cibles potentielles. « Jusqu'à la reprise de Groupe Bernard en octobre 2017, Malherbe s'intéressait surtout à des petites acquisitions, rappelle Julien Donarier, M&A associate director chez UBS Mid Cap, qui conseille le groupe depuis 2012. Cette acquisition a marqué un véritable tournant dans sa stratégie puisque désormais Malherbe ne s'interdit plus d'étudier des dossiers supérieurs à 50 M€ de chiffre d'affaires, à condition que les synergies soient réelles. »

Lire aussi :

Malherbe roule en Bretagne (03/10/2017)

Malherbe se renforce dans la logistique (06/06/2014)

Malherbe reprend la route en MBO ter (25/01/2013)

Voir aussi :