©Argos Index mid-market / Epsilon Research

Après plusieurs trimestres de croissance du multiple médian des valorisation des PME et ETI européennes, la tendance s’inverse. L’Argos Index, qui mesure les valorisations des PME non cotées de la zone euro, perd 3 % au premier trimestre 2025 pour s’établir à 9,5x. Cette dynamique baissière se retrouve aussi bien auprès des acquéreurs stratégiques, du fait de la forte volatilité du marché boursier, pour lesquels le prix médian est de 9,2x l’Ebitda, que des fonds d'investissement, lesquels paient des premium pour des actifs de qualité et paient donc 10x. Et ce, dans un contexte d’accès facile au financement, mais d'une incertitude économique et d'une demande pressante des investisseurs de retour de liquidités et d’accélération des cessions d’actifs. Cette pression à la baisse des prix se traduit par une hausse des multiples inférieurs à 7x, représentant 23 % des deals. A contrario, la part des transactions supérieures à 15x atteint son plus bas depuis la période Covid, concernant moins d’une opération sur 10, soit 9 %. « Donald Trump a coupé le jarret de la reprise du mid-market que nous observions les trimestres précédents, on le voit sur le multiple lui-même, mais aussi sur le volume », résume Louis Godron, managing partner chez Argos Wityu.

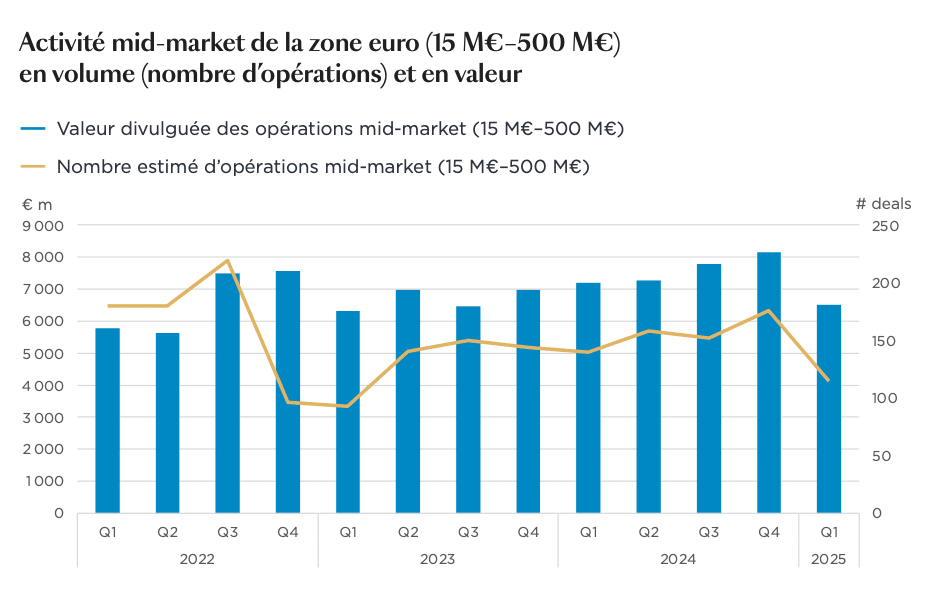

L’activité M&A chute de 35 % en valeur

Le contexte économique et commercial et la pression sur le marché des taux pèsent non seulement sur les prix mais sur les transactions, qui décrochent de 20 % en volume et de 35 % en valeur. « Cette évolution forte nous interpelle sur le report de décisions d’investissement avec de l’attentisme et des difficultés à s’engager sur le long terme dans un certain nombre de secteurs, notamment dans les domaines liés à l’export vers les Etats-Unis, par manque de visibilité, et des effets de cascade sur beaucoup d’autres entreprises, clients, fournisseurs ou conseils. Pour autant, ce n’est pas un effondrement de l’économie et le segment du mid-market résiste mieux que le large cap, tempère l’investisseur. Les acteurs plus locaux sont plutôt préservés des chocs outre-Atlantique et beaucoup d’opérations en attente ont juste besoin d’un peu de stabilité pour se réaliser. Par ailleurs, l’Europe fait figure de havre de paix pour les investisseurs institutionnels qui veulent investir en private equity. » Néanmoins, les effets de la nouvelle politique commerciale américaine annoncée début avril, le « Liberation Day », pourraient être encore plus forts au second trimestre.