© Adobe Stock

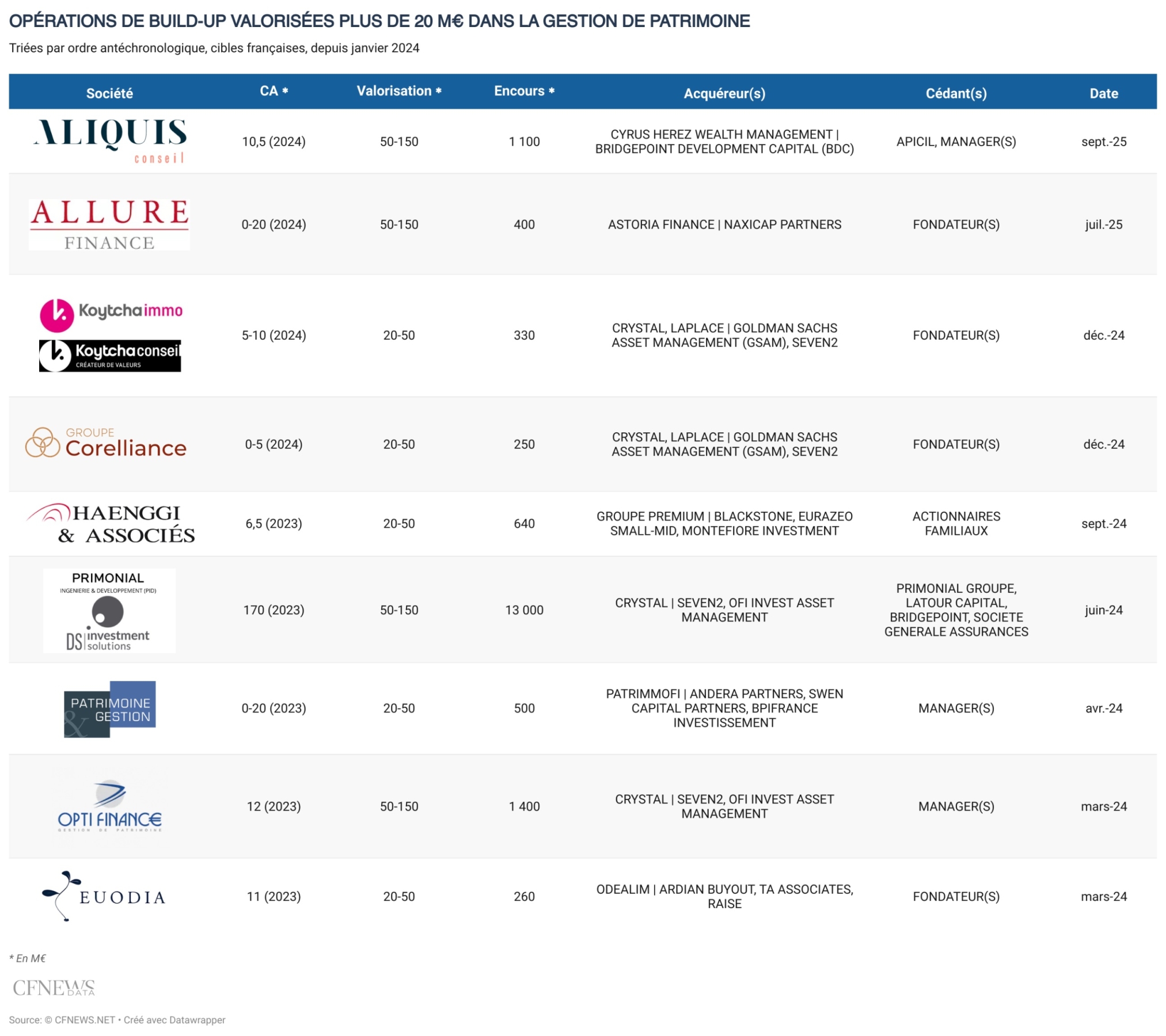

Les grandes manœuvres se poursuivent pour Cyrus-Herez. Le conseil parisien en gestion de patrimoine fort de 165 M€ de revenus 2024 a refinancé sa dette en juin dernier en levant une nouvelle unitranche auprès d’Ardian. Le processus de vente du groupe, jusque-là contrôlé à hauteur de 20 % par Bridgepoint Development Capital se poursuit. Orchestré par Rothschild & Co, il pourrait aboutir d’ici début 2026 avec l’entrée d’un fonds majoritaire, alors que cet acteur est jusque-là détenu par plus de 250 collaborateurs emmenés par les deux co-présidents, Meyer Azogui et Patrick Ganansia. En parallèle, Cyrus-Herez continue d’alimenter sa stratégie de croissance externe. Il vient de signer l’acquisition de 100 % d’Aliquis Conseil. Cette opération est principalement menée auprès d’Apicil, qui détenait 72 % de cet acteur originaire d’Oyonnax et implanté dans 10 autres villes de métropole et d’Outre-mer. Le solde du capital était aux mains des associés historiques Guillaume Sereaud, Pierre Bertrand et Xavier Valière-Vialeix, qui rejoignent Cyrus-Herez.

Entre 50 M€ et 75 M€ de valorisation

« Nous avons initié en avril dernier un processus compétitif uniquement orienté vers des acquéreurs stratégiques, explique Stéphane Olmi, managing partner de Gimar&Co, conseil des vendeurs. Il y a eu de très nombreuses marques d’intérêt pour cet actif, car les entreprises de cette taille, avec 1,1 Md€ d’encours, ne cherchent pas à s’adosser mais à consolider le marché. Le management est aussi de très grande qualité en ayant fait l’unanimité auprès de tous les candidats-repreneurs. Enfin, Aliquis dispose d’un beau portefeuille clients, principalement composé d’entrepreneurs. » Affichant entre 10 M€ et 11 M€ de chiffre d’affaires, ce cabinet a donc attiré de nombreux candidats, ce qui lui aurait permis de décrocher une valorisation de plus de 15 fois son Ebitda 2024. La transaction se serait ainsi nouée autour d’un prix de 50 M€ à 75 M€, selon nos informations. Ce montant serait financé en puisant dans la trésorerie de Cyrus-Herez et en mobilisant une partie de la ligne de capex mise à disposition par Ardian.

Plus de 20 Md€ d’actifs consolidés

« Le projet Cyrus a séduit le management d’Aliquis qui, à niveau de prix comparable pour Apicil, avait d’autres alternatives, introduit Patrick Ganansia, co-président de Cyrus. Je pense que nous avons obtenu leur adhésion grâce à notre ADN commun qui consiste à mettre le client au centre. Nous avons également un prisme fort sur la gestion de fortune. Enfin, l’opportunité offerte aux trois dirigeants, mais également plus largement à leurs collaborateurs, de s’associer au capital tout en préservant l’autonomie d’Aliquis a aussi été un point important. » Cette acquisition permet donc aux encours consolidés de Cyrus-Herez de franchir la barre symbolique des 20 Md€. Employant 500 collaborateurs à travers 25 bureaux en France et une implantation en Israël, le groupe intègre 35 salariés additionnels via cette acquisition et renforce son maillage territorial. « Aliquis est présent dans une dizaine de villes, dont la moitié sont des nouvelles implantations pour nous. Sur l’autre moitié, cela nous permet de renforcer notre présence locale. C’est donc une opération très stratégique pour nous », développe Patrick Ganansia.