© SMCP

Mode : SMCP (France)

Après un défaut de remboursement d’une dette obligataire de 250 M€, émise en septembre 2018, European TopSoho, filiale luxembourgeoise du groupe chinois Ruyi, actionnaire de 53 % du capital de SMCP, a perdu le contrôle des quatre marques de luxe accessible (Sandro, Maje, Claudie Pierlot, De Fursac). European TopSoho avait jusqu'au 21 septembre dernier pour rembourser ces 250 M€ auprès d’un groupe des créanciers (dont BlackRock, Carlyle, Anchorage, Boussard & Gavaudan) réunis dans un trust nommé Glas. Le nombre total des actions sous-jacentes à ces obligations faisant l'objet d'un nantissement représente 37 % du capital. European TopSoho bénéficiait d’ailleurs d'un délai de grâce de neuf jours, soit au 30 septembre dernier. Cependant, il n'a pas remboursé à temps cet emprunt. Le trustee Glas envisage de réaliser le nantissement sur les actions de SMCP à compter du 19 octobre prochain, qui résulterait en la prise de possession temporaire des actions nanties jusqu'à 29 % du capital et la nomination d'un receiver en charge de vendre les actions nanties à un tiers. SMCP rappelle que l'évolution de son actionnariat ne remet pas en cause ses propres financements et ses opérations.

L’alerte de situation financière dégradée de Shandong Ruyi a été déjà diffusée sur le marché. Les agences de notations comme Standard & Poor’s et Moody's l'avaient ajouté dans la liste de surveillance du crédit négatif depuis 2019 (lire aussi notre chronique précédente). Shandong Ruyi manque de liquidités après une série d’opérations audacieuses de croissance externe. Quant à SMCP, le groupe s'est introduit sur Euronext en octobre 2017, à 22 € par action, pour une capitalisation boursière d'environ 1,7 Md€. Deux ans plus tard, il a ajouté la marque parisienne de prêt-à-porter masculin De Fursac dans son portefeuille. Impacté par la crise sanitaire, le groupe a enfin vu son bilan dans le vert au premier semestre pour un bénéfice de 0,6 M€. Loin d'avoir retrouvé son niveau d'activité d'avant Covid-19, il a enregistré un chiffre d'affaires de 453,3 M€ au premier semestre 2021, en hausse de 21,6 % par rapport à 2020, mais bien en dessous de plus de 540 M€ au S1 2019. En Chine continentale, l'une de ses priorités de marchés, les ventes ont progressé de 24 % par rapport à celles de 2019.

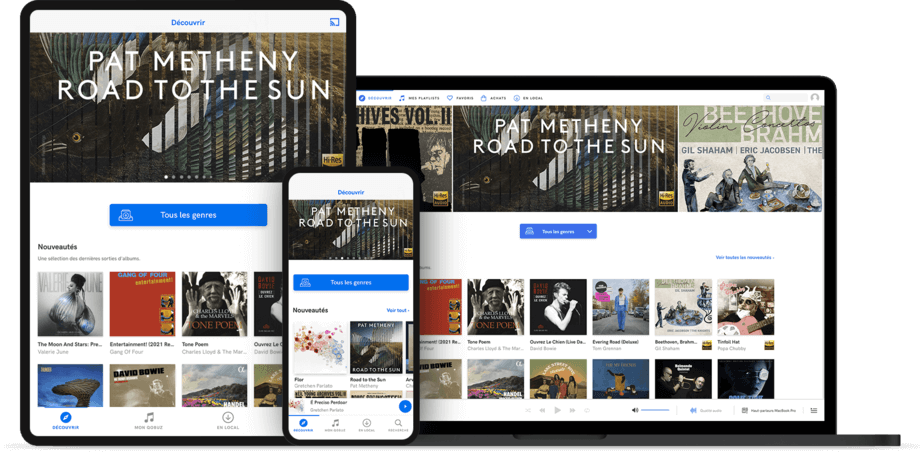

Internet : Qobuz, Xandrie / e-onkyo (France / Japon)

Xandrie, propriétaire de Qobuz (plateforme française de streaming et de téléchargement en haute résolution), fait l'acquisition de son homologue japonais e-onkyo music pour étendre son activité dans l’archipel. Affichant 13,2 M€ de revenus en 2019, contre 10,7 M€ en 2018, la société française acquiert 85,1 % de Xandrie Japan, qui regroupe les actifs d’e-onkyo music, l’ancien propriétaire japonais Onkyo Corporation - lequel se concentre sur son cœur de métier, à savoir le home cinéma et l'équipement audio haut de gamme - en conserve 14,9 %. Lancé en 2005, e-onkyo music dispose aujourd’hui d’un catalogue d’un million de titres en haute résolution et propose également le téléchargement de musique en haute définition 384kHz/24bit, 32bit (entier) et DSD 11,2MHz. Né en 2007, Qobuz propose 70 millions de titres composés d'un répertoire varié (jazz, classique, pop rock, musique du monde…) et près d'un demi-million de contenus éditoriaux. Pour mémoire, l'été 2020, Xandrie avait relevé 10 M€ lors d'une augmentation de capital souscrite par la holding du dirigeant et par le groupe industriel québécois Québecor, comme ce fut le cas l'été précédent lors d'une augmentation de capital de 12 M€ (lire aussi l’article Qobuz relève auprès de son propriétaire et d'un groupe québécois).

Jeu vidéo : Nacon / Big Ant (France / Australie)

Après l’annonce de l’acquisition du studio de jeux australien Big Ant Studios auprès de son fondateur Ross Simmons, Nacon, éditeur et vendeur d'accessoires de jeux vidéo coté sur Euronext Paris, a procédé à une émission d’actions nouvelles dans le cadre de cette acquisition. L’accord prévoyait le versement de compléments de prix basés sur des critères de performance au profit des cédants. Et certains des critères de performance préalablement établis ont été atteints et les cédants ont décidé de réinvestir la moitié de leurs compléments de prix dans Nacon. Une émission sans droit préférentiel de souscription, de 337 208 actions, représentant environ 0,4 % du capital social, sera réalisée à un prix unitaire de 4,93 €, prime d’émission incluse, soit au total 1,66 M€. Pour mémoire, l’acquisition de 100 % du capital de Big Ant et des droits de vote représentait un prix global maximum de 35 M€, dont 15 M€ (après déduction du cash et de la dette) en numéraire et 20 M€ payable pour 50 % en numéraire et pour 50 % par des nouvelles actions de Nacon. L’opération, qui avait été finalisée en février dernier, s’établit sur la base d’un multiple de 5,8 fois son résultat opérationnel courant 2020/2021. Fondé en 2001, le studio est surtout reconnu pour des jeux comme Spyro the Dragon, ou encore ses franchises sportives telles que, l'Australian Football League (AFL), Rugby League, le tennis (notamment AO Tennis 2 ou Tennis World Tour 2, développés pour Nacon en 2020) et le cricket.

En parallèle, Nacon a conclu un accord avec les associés du studio de jeux-vidéo Lunar Great Wall Studios, plus connu sous son label commercial « RaceWard Studio », en vue de l’acquisition supplémentaire, auprès des actionnaires, pour porter sa participation à 100 % du capital de ce studio italien. Pour mémoire, le studio français a pris une participation de 43,15 % au capital de Lunar Great Wall Studios en juillet 2019. Il avait fait l’acquisition, en octobre de l’an suivant, de 10 % supplémentaires auprès de Marco Ponte, dirigeant fondateur du studio.

Internet : Sendcloud / Softbank Vision Fund 2 (Pays-Bas / Royaume-Uni, Japon)

Basé à Eindhoven, Sendcloud, plateforme néerlandaise d'expédition tout-en-un dédiée aux e-commerçants, a levé 150 M€ (177 M$). Mené par Softbank Vision Fund 2, le tour de table de série C a également été suivi par deux fonds L Catterton ainsi que HPE Growth. La levée a été conseillée par Arma Partners. Fondée en 2012, Sendcloud aide les 23 000 commerçants, - comme Gelato, Rosefield, Shoeby et Subdued - à optimiser leur processus d'expédition dans huit pays en Europe (Royaume-Unis, France, Allemagne, Espagne, Italie, Belgique, Autriche et Pays-Bas). Selon l’estimation de Sendcloud, le marché de la livraison devrait passer de 403 Md$ à 501 Md$ en 2024. Lancé en 2019, Softbank Vision Fund 2 est doté de plus de 30 Md$ alors que son précédent avait levé plus de 100 M$. Vision Fund 2 a réalisé plusieurs investissements dans l’Hexagone, plus récemment dans les tours de table respectivement de Sorare et de Vestiaire Collective de 580 M€ et de 178 M€, et précédemment dans la levée de 408 M€ au profit de Contentsquare.

Lire aussi les articles :

Sorare remporte un titre de licorne

Vestiaire Collective accélère le rythme des levées

Contentsquare triple sa valorisation

Cybersécurité : EQT / EC-Council (Suède / États-Unis)

EQT, gérant 71 Md€, investit dans EC-Council, une entreprise de formation et de certification en cybersécurité. L’opération, dont les termes financiers restent confidentiels, se réalise via EQT Mid Market Asia III, qui a clôturé sa levée en 2018 à 800 M$ et investissant avec des tickets entre 40 et 100 M€. Fondée en 2001 par Haja Mohideen et Jay Bavisi, EC-Council développe et propose des programmes de formation et de certification en matière de cybersécurité pour des clients dans plus de 145 pays à travers le monde. Aujourd'hui, elle a une présence mondiale avec des bureaux dans une dizaine de pays (États-Unis, Royaume-Uni, Malaisie, Singapour, Inde et Indonésie) en Asie et en Europe, employant environ 500 personnes.

Hydrogène : SK E&S / Plug Power (Corée du Sud / États-Uni)

SK E&S, l'unité énergétique du groupe SK s'associe au fabricant américain de piles à combustible Plug Power pour créer une coentreprise à 51/49 afin de faire une percée sur le marché asiatique de l'hydrogène. L’opération intervient neuf mois après que SK E&S et sa société mère SK ont investi 1 600 milliards de wons (1,5 Md$) pour acquérir une participation de 9,9 % dans Plug Power. La coentreprise construira une usine pour produire des composants clés du secteur de l'hydrogène, notamment des systèmes de piles à combustible et des électrolyseurs, ainsi qu'un centre de recherche et développement dans la province du Gyeonggi (près de Séoul), d'ici 2024. À terme, elle distribuera à environ 100 stations de recharge dans tout le pays.

Nomination : EQT (Japon)

EQT, gérant 71 Md€, renforce sa présence en Asie-Pacifique avec le recrutement de deux seniors pour son bureau de Tokyo, établi en février dernier (lire aussi notre chronique précédente). Tetsuro Onitsuka et Masahiko Kato intègrent respectivement les équipes de private equity et de l’infrastructure en tant que directeurs. Le premier a récemment occupé le poste de directeur général de Japan Post Investment, et avant cela, directeur du Japon chez TPG. Le second a été directeur général adjoint de la division de capital-investissement et d'infrastructure de Mitsubishi Corp. Pour mémoire, au début de l’année, le fonds a établi, en même temps que son implantation, un partenariat avec un homologue, Japan Industrial Partners (JIP), pour aider son développement local. Présent principalement au vieux continent, le GP, basé à Stockholm, dispose également des antennes à New York, San Francisco aux États-Unis et à Hong Kong, Shanghai, Singapour, Sydney en Asie-Pacifique. Dirigée par Thomas von Koch et Simon Griffiths, l’activité asiatique est axée sur un véhicule actif, EQT Mid Market Asia III, qui avait été créé en 2016 et clôturé sa levée à 800 M$ début 2018. Ayant onze sociétés dans son portefeuille, le véhicule a réalisé une seule sortie jusqu’à présent. Par ailleurs, EQT gère le véhicule EQT Infrastructure IV, doté de 9,1 Md€.

Nomination : Goodwin (Hong Kong)

Goodwin renforce son équipe de structuration de fonds en Asie avec le recrutement de Phil Culhane et d’Elyn Xing. Ces derniers exerçaient auparavant chez Simpson Thacher. Fort d’une expérience de plus de 30 ans dans le conseil en création de fonds, le premier possède une expertise particulière dans la représentation d'Alternatif AM basés en Asie, pour les first-time fonds des nouveaux GPs aussi pour les fonds généralistes bien établis. Spécialisée dans le conseil aux sponsors de véhicules, véhicules de co-investissement etc, la seconde couvre de nombreux secteurs et stratégies, notamment pour les fonds de dette, d'énergie, de capital développent et de marchés émergents. Dirigé par Greg Barclay, l’équipe de structuration de véhicule du cabinet en Asie conseille dans tout l’écosystème, allant le PE, le VC, la mezzanine/dette, les infrastructures et les fonds immobiliers, les co-investissements, les GP-led restructurings aux transactions secondaires.

Bonne semaine !

Une information à nous soumettre pour cette chronique Asie ?

Écrivez nous à chao.zhang@cfnews.net

Retrouvez également les précédentes chroniques Asie, Amérique Latine et Afrique et toutes les Chroniques.