©The Kyoto Distillery

Alimentaire : Pernod Ricard / Ki No Bi Kyoto Dry Gin (France / Japon)

Fort d’un chiffre d’affaires de près de 9,2 Md€, le géant coté des vins et spiritueux Pernod Ricard renforce son portefeuille de marques avec une nouvelle acquisition dans l’Archipel. Après l’achat majoritaire de la sud-africaine Inverroche Distillery l’été dernier, il a signé un accord pour une prise de participation significative dans le fabricant japonais de gin ultra premium Ki No Bi Kyoto Dry Gin, dont les détails financiers restant confidentiels. L'opération intervient à la suite de l'acquisition du gin allemand Monkey 47 en 2016, du gin canadien Ungava en 2018 et du gin italien Malfy en 2019. Par ailleurs, le groupe tricolore coté dispose d’un portefeuille de marques de gin comme la britannique Plymouth Gin et la canadienne Seagram’s Gin, acquise en 2001. Basée à Kyoto, la marque Ki No Bi, gin artisanal aux origines japonaises, est produit dans la toute première distillerie au pays dédiée au gin, construite à l’ancienne capitale nipponne en 2014. Elle se distingue par ses ingrédients comme un alcool de riz, le yuzu, le poivre sansho, le gingembre et le thé gyokuro pour une signature authentique kyotoïte. Selon le cabinet britannique IWSR, référence mondiale du secteur, la marque a produit, en 2018, 9 000 caisses de neuf litres (l'équivalent d'une caisse de 12 bouteilles traditionnelles), un chiffre en hausse de 70 %. Les ventes auraient atteint 4,9 M$ (4,3 M€).

Services aux entreprises : Trescal / KTICC, IPAC (France / Corée du Sud, Australie)

Le spécialiste international des services de métrologie Trescal, soutenu par le fonds canadien Omers depuis 2017, étend sa couverture géographique au sein de la région Asie-Pacifique avec l'acquisition de Korea Testing Instruments Calibration Center (KTICC) en Corée du Sud et d’IPAC Solutions en Australie. Le groupe aux 350 M€ de revenus renforce d’ailleurs sa présence au Brésil avec Instituto Amazonense de Metrologia et ajoute une compétence en mesure 3D sans contact par le rachat de Physical Digital (effectif : 12 personnes et chiffre d'affaires 1,2 M€) au Royaume-Uni. Fondé en 1982, le coréen KTICC emploie 57 personnes pour un chiffre d'affaires de 5,3 M€. Basé à Séoul et accrédité par le Korea Laboratory Accreditation Scheme, le laboratoire a développé une expertise dans les domaines de la fibre optique, de l’électrique (DC/LF/RF), de la détection de gaz, du dimensionnel et de la température. Fondé en 1988, l’australien IPAC Solutions emploie 41 personnes sur 3 sites (Sydney, Melbourne et Brisbane) pour un chiffre d'affaires de 6,1 M€. Les principaux domaines couverts par IPAC Solutions sont la température, l’humidité, la pression et la débimétrie, principalement sur site pour les secteurs de l'agroalimentaire et des sciences de la vie. Sa complémentarité avec ACS (ou Auscal, lire aussi notre chronique précédente), la première acquisition réalisée par Trescal en Australie en mai 2019, permet au groupe de fournir une offre de services one-stop shop au marché australien.

Acier : British Steel / Jingye / France Rail (Royaume-Uni / Chine / France)

Le groupe de sidérurgie chinois Jingye a finalisé le rachat de son homologue en faillite British Steel pour près de 60 M€, sauvant environ 4 000 emplois. Toutefois, cette transaction ne comprend pas les parts de British Steel dans Redcar Bulk Terminal (RBT) (terminal de chargement britannique) ni British Steel France Rail (usine d'Hayange en Moselle). La raison : le gouvernement français considère qu'Hayange, principal fournisseur de rails pour la SNCF, qui emploie 450 personnes, est une entreprise stratégique, le rachat du groupe chinois entre ainsi dans le champ du décret de 2014 « relatif aux investissements étrangers soumis à autorisation préalable ». Selon une source syndicale citée par L’UsineNouvelle, ArcelorMittal, l'allemand Saarstahl ainsi que la société Olympus Steel (Greybull Captial), ancienne maison mère de British Steel, sont sur les rangs pour la reprise de France Rail. Pour mémoire, British Steel a été créé en 2016 lors de la cession des activités de produits longs pour les rails et la construction du groupe Tata Steel au fonds d’investissement Greybull Capital, qui avait déboursé 1£ symbolique.

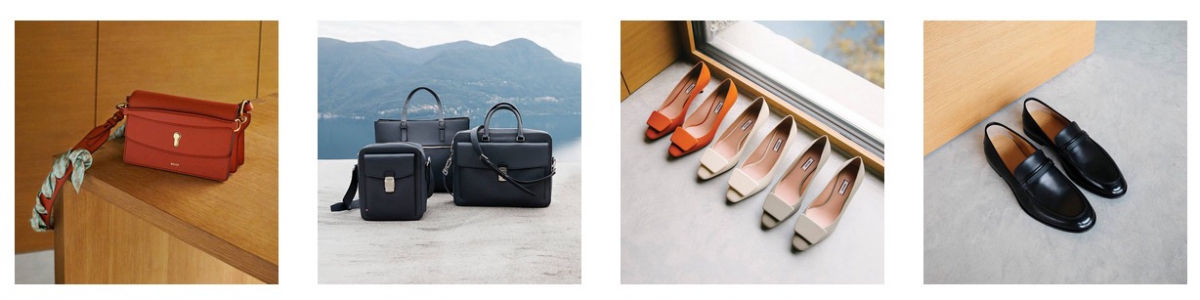

Mode : Bally / Ruyi Group (Suisse, France / Chine)

Deux ans après l’annonce, le chinois Ruyi Group n’a toujours pas finalisé son acquisition du maroquinier d'origine suisse Bally. Relevé par l’agence Reuters et confirmé par le Fashion Network, Bally compte JAB Holding, la société d'investissement de la famille allemande Reimann, comme actionnaire unique. Le virement de 600 M€ n’a pas été encore effectué par l’investisseur chinois. À la tête de nombreuses marques comme SMCP, Renown, Aquascutum, Gieves & Hawkes, Cerruti 1881 et Lycra Group, le groupe privé chinois Ruyi a des lourdes pressions pour le remboursement de sa dette, contractée lors de son internationalisation audacieuse. Standard & Poor’s et Moody's ont abaissé la cote de crédit de Ruyi, ajoutant toutes ses notes dans la liste de surveillance, plus récemment, l’agence de notation chinoise Dagong l’a mis également pour sa part dans la liste surveillée. Pour mémoire, fin octobre dernier, il a vendu 26 % du capital à une structure de la collectivité locale Jining Urban Construction Investment, en empochant 450 M€ (environ 3,5 milliards de yuans) (lire aussi notre chronique précédente ). Le capital réuni aurait pour objectif d’alléger le problème de liquidité.

E-santé : WeDoctor (Chine)

Le service chinois en ligne de rendez-vous médicaux et téléconsultation WeDoctor prépare une IPO à Hong Kong, selon le Reuters. Basée à Hangzhou, la cible, qui compte Tencent Holdings et Goldman Sachs comme investisseurs historiques, chercherait à lever 1 Md$ pour cette opération prévue au second semestre 2020. Il s'agirait de la plus grosse opération depuis l'épidémie de coronavirus. La société a refusé d'en dire plus sur ses projets. Fondé en 2010 par Jerry Liao Jieyuan, expert en intelligence artificielle, WeDoctor compte aujourd’hui plus de 210 millions d'utilisateurs, principalement en Chine, pour ses services de prise de rendez-vous, de prescription et de diagnostic en ligne. Il est également relié à environ 3 200 hôpitaux et 360 000 médecins. Pour mémoire, en mai 2018, WeDoctor avait réalisé un tour de table de 500 M$ mené par AIA Company, suivi par NWS Holdings et China Capital Zhongcai Fund Management. Cette opération avait valorisé la cible 5,5 Md$. Dans l’Hexagone, Doctolib est entré pour sa part dans le cercle fermé des licornes françaises en mai 2019 avec une levée de 150 M€ menée par General Atlantic (lire aussi l’article : Doctolib diagnostiqué licorne).

Télécom : AST & Science / Rakuten, Vodafone (États-Unis / Japon, Royaume-Uni)

Basé à Midland (Texas), AST & Science a levé 128 M€ pour son tour B auprès d’un groupe d’investisseurs, mené par l’e-commerçant japonais Rakuten et l’opérateur télécom britannique Vodafone. Parmi les autres investisseurs figurent l’American Tower Corporation, le sud-coréen Samsung Next et la société de médias Cisneros. Créée à la fin 2016 par Abel Avellan, la cible construit un réseau spatial à large bande cellulaire accessible par les smartphones standard, nommé SpaceMobile, qui ambitionne fournir une connectivité à des vitesses 4G/5G partout sur la planète - sur terre, en mer et en vol. Elle construit aujourd’hui ses propres satellites dans une installation de près de 8 000 m2 au Midland Air and Space Port dans l’ouest du Texas. NanoAvionics, constructeur de cubesat lituanien acquis par AST & Science en mars 2018, aidera à construire la constellation SpaceMobile.

Internet : Grindr / Kunlun Tech (États-Unis / Chine)

L’application mobile de rencontres LGBTQ Grindr devrait être cédé par le groupe chinois Kunlun Tech, spécialiste des jeux mobiles et en ligne et coté à Shenzhen, à un consortium San Vicente Acquisition LLC, groupé des investisseurs et entrepreneurs dans les TMT, pour 608,5 M$. San Vicente Acquisition LLC comprend notamment l'Américain d'origine chinoise James Lu, ancien cadre de Baidu. Pour mémoire, Kunlun Tech avait initialement payé 93 M$ en 2016 pour prendre 60 % de Grindr (lire aussi notre chronique précédente), il était ensuite monté à près de 100 % du capital en 2018, déboursant 152 M$ supplémentaires. Basée à West Hollywood, la cible revendique leader du secteur avec ses 4,5 millions d’utilisateurs actifs quotidiens. L’autorité américaine CFIUS avait ordonné au chinois Kunlun de céder Grindr en raison de craintes de sécurité de données privées.

Nomination: Lincoln International (Inde)

Lincoln International ouvre ses portes à Bangalore, en Inde. La nouvelle antenne est le 22e emplacement de la banque d'affaires dans le monde et le deuxième en Inde après celui de Mumbai. Sathya Ramanathan prend la direction du nouveau bureau avec le soutien de Tigmanshu Dubey, vice-président, qui apportent chacun une expérience de conseil en fusions et acquisitions (M&A) dans les TMT. Avant de rejoindre Lincoln, le premier, spécialiste des domaines logiciels, a travaillé chez EY au sein de l’investment banking, et a notamment dirigé l'équipe technologique en Inde du Sud. Arrivé également d’EY, le second faisait partie de l'équipe TMT et intervient auprès tant sell-side que buy-side.

Immobilier : Blackstone / Soho China (États-Unis / Chine)

La firme immobilière Blackstone est en discussions exclusives avec une OPA sur le développeur de bureaux Soho China, coté à Hong Kong, valorisé 4 Md$, selon le Reuters. La firme américaine ferait une offre de 6 HK$ (0,77 $) par titre, représentant une prime de près de 100 % par rapport au cours moyen de 3,03 HK$ des actions de Soho China en janvier. Elle reprendrait également toutes les dettes, dont le montant s’élevant à 4,7 Md$. L’un des développeurs emblématiques de bureaux et de commerces en Chine, Soho China a été fondé en 1995 par un couple célèbre en Chine : Zhang Xin et Pan Shiyi, qui détient environ 63,93 % du capital. Il gère aujourd’hui des actifs dans plusieurs grandes métropoles comme Beijing et Shanghai, dont la valeur totale est estimée à 8,78 Md$ selon son rapport financier du premier semestre 2019. Blackstone a levé, en septembre dernier, 20,5 Md$ dans le plus grand fonds immobilier au monde. En 2018, il avait réuni 7,1 Md$ pour son plus important fonds immobilier en Asie.

Bonne semaine !

Une information à nous soumettre pour cette chronique Asie ? Écrivez nous à : chao.zhang@cfnews.net

- Retrouver également les précédentes chroniques Asie, Amérique Latine et Afrique et toutes les Chroniques

- Aussi sur Twitter , et LinkedIn